Átalányadó 2024

Ebben a cikkben a 2024-es átalányadó változásokat fogjuk áttekinteni.

Bevételi értékhatár

A bevételi értékhatár szabálya nem változott, azaz

- alapesetben az éves minimálbér tízszerese

- kiskereskedelmi tevékenység esetén az éves minimálbér ötvenszerese.

Az átalányadó addig alkalmazható, amíg az adóévben

- az egyéni vállalkozói bevétele nem haladja meg az éves minimálbér tízszeresét, (2024-ben ez 266.800*12*10=32.016.000 ft)

- kizárólag kiskereskedelmi tevékenységet végző vállalkozói bevétele nem haladja meg az éves minimálbér ötvenszeresét (2024-ben ez 266.800*12*50=160.080.000 ft)

2023-tól az átalányadózás a tárgyévet megelőző adóévben szerzett bevétel mértékétől függetlenül választható. A tárgyévre vonatkozó bevételi értékhatárok továbbra is megmaradnak, vagyis az egyéni vállalkozó akkor alkalmazhatja az átalányadózást, ha a tárgyévben a bevétele nem haladja meg az éves minimálbér tízszeresét, míg az adóév egészében kizárólag kiskereskedelmi tevékenységet végző egyéni vállalkozó esetében az éves minimálbér ötvenszeresét.

Átalányadó bevallás határideje

Ez így egy kicsit pontatlan megfogalmazás, mert külön átalányadó bevallás nincs, járulékbevallás és szja bevallás van, de mivel a köznyelv így használja, ezért mi is ezt használjuk rá.

Az átalányadóra nincs külön törvény, az szja törvény szabályozza. Nincs is rá külön bevallás, az éves szja bevallásban kell elszámolni róla.

Más a helyzet a járulékokkal. A járulékokról (tbjárulék, szociális hozzájárulási adó) alapesetben havonta kell bevallást benyújtani a NAV felé. Az átalányadós egyéni vállalkozó - 2022-ig - havonta nyújtotta be a 2258-as járulékbevallást.

Ez 2023-tól megváltozott, negyedévente kell beadni a járulékbevallást, és ez 2024-ben is így van. (2458-as a nyomtatvány neve, az első két számjegy mindig az évszámot jelzi).

Akinek egyenlőtlen volt a bevétele, pl. egy-két hónapig semmi, aztán meg többmillió forint, bizony rosszul járhatott, mert több adót (járulékot) fizetett, mintha minden hónapra egyenletesen lett volna bevétele. Ezt kiküszöbölendő hozták meg az új szabályt, hogy negyedévente és göngyölítve kell kiszámolni a negyedéves adót.

(2) Az átalányadózást alkalmazó egyéni vállalkozót saját maga után havonta terhelő adó alapja az év elejétől (a Tbj. 6. § (1) bekezdés d) pontja szerinti biztosítási jogviszony keletkezésétől) a tárgynegyedév utolsó napjáig (az egyéni vállalkozói biztosítási jogviszony megszűnéséig) átalányban megállapított, személyi jövedelemadó köteles jövedelem, csökkentve az év korábbi negyedévében, negyedéveiben adóalapként figyelembe vett összeggel, elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt, azzal, hogy az adóalap nem lehet kisebb az adóalap megállapításának különös szabályai szerint megállapított összegnél.”

Adómentes jövedelem az átalányadóban 2024-ben

Adómentes az átalányadózást alkalmazó egyéni vállalkozó e tevékenységéből származó jövedelmének az éves minimálbér felét meg nem haladó része.

Ez 2024-ben 266.800*12/2=1.600.800 ft.

Ezt NEM a bevételből kell levonni, hanem a jövedelemből, ami ugye Bevétel mínusz Költséghányad.

Nincs arányosítás, azaz az év közben kezdő átalányadózóra is a teljes összeg vonatkozik.

Nézzük meg, hogy költséghányadonként mennyi az adómentes bevétel 2024-ben:

40%-os költséghányadnál: 1.600.800/60%=2.668.000 ft

80%-os költséghányadnál: 1.600.800/20%=8.004.000 ft

90%-os költséghányadnál: 1.600.800/10%=16.008.000 ft

Az átalányadónál fizetendő adó és járulék

Az adómértékek nem változtak, viszont az alapja igen, mert a minimálbérhez (garantált bérminimumhoz) vannak kötve, ami 2023.12.01-től emelkedett és ez a minimálbér érvényes 2024-re.

A Jövedelem után (ami a Bevétel mínusz Költséghányad) kell

- 15% személyi jövedelemadót

- 18,5% társadalombiztosítási járulékot

- 13% szociális hozzájárulási adót fizetni.

Nyereségadót és osztalékadót nem kell fizetnie.

További részletesebb információkat az átalányadóról itt találsz.

Jelentős változások a szünetelésben 2024-től

Ne fizess feleslegesen! Duplán meg végképp ne! Nagyon figyelj, hogyan időzíted a szünetelést?!

Hogyan kell szüneteltetni egy egyéni vállalkozást, mire van hatással a szünetelés, mikor ne szünetelj, milyen adminisztrációja van a szünetelésnek, szünetelés alatt befolyt bevételeket hogy kell kezelni? Ezekre mind választ kapsz és képernyőképekkel lépésről lépésre segítünk az adminisztrációban.

Példák átalányadóra

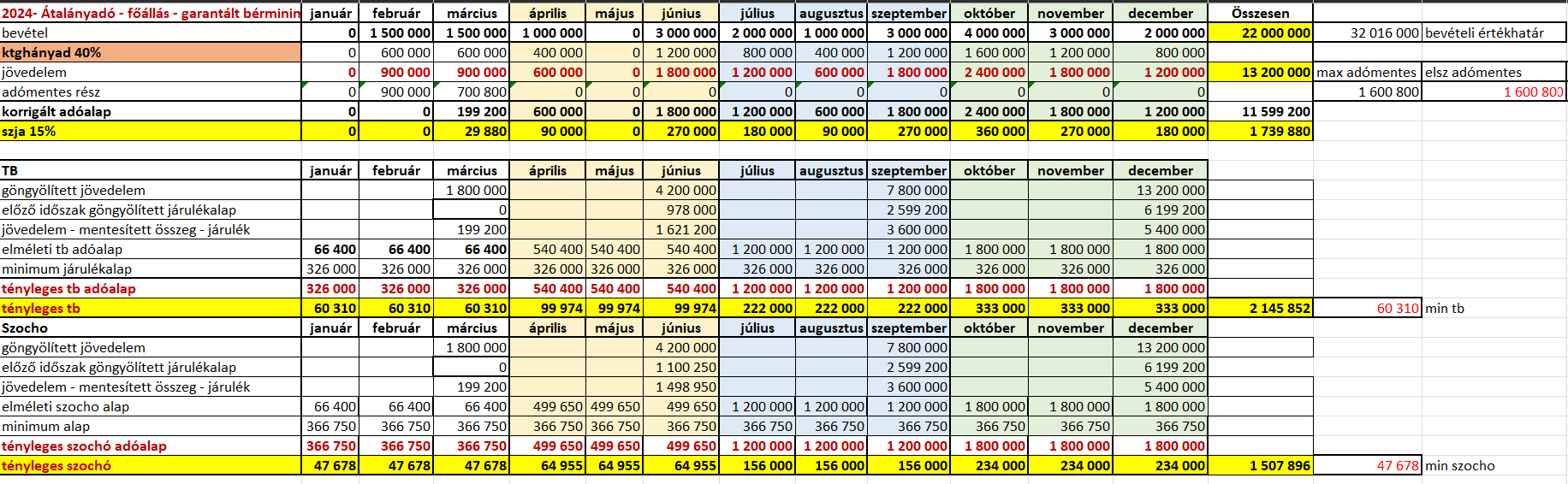

2024. I-II-III-IV. negyedév

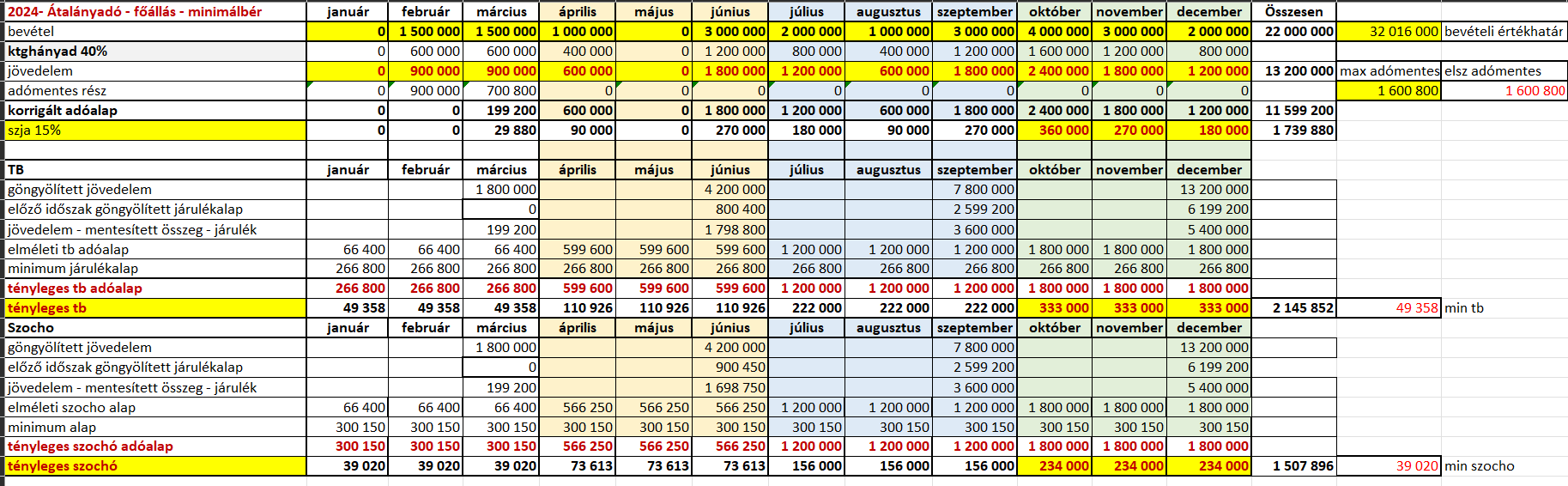

Minimálbér - főállás - 40%

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

- Minimálbér – főállás – 40% - SZJA

Azt látjuk, hogy a bevétel januártól decemberig 22.000.000 forint. Főállásban, 40%-os költséghányaddal, minimálbérrel számolunk.

A jövedelem 13.200.000 forint.

Az adómentes rész 1.600.800 forint (12 * 266.800/2).

Szja alap az I- IV. negyedévben: 13.200.000 – 1.600.800 (adómentes keret) = 11.599.200 forint.

Szja 15%: 1.739.880 forint lenne a teljes év, de ha befizetted az I., II. és III. negyedévi 929.880 ft-os szja-t, akkor csak a különbözetet kell befizetni, azaz 810.000 forintot.

- Minimálbér – főállás – 40% - TB járulék

Azt látjuk, hogy az első negyedévben elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 13.200.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév járulékalapját (göngyölített járulékalap), ami 6.199.200 forint.

Az elméleti járulékalap így 5.400.000 forint lenne. Ezt el kell osztani 3-mal, így az eredmény 1.800.000 forint, ami magasabb, mint a 266.800 forintos minimálbér, így az elméleti járulékalap lesz a tényleges járulékalap minden hónapban a negyedévben, azaz az 1.800.000 forint. Ennek a 18,5%-a 333.000 forint/hó.

- Minimálbér – főállás – 40% - Szociális hozzájárulási adó

Azt látjuk, hogy az első negyedévben elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 13.200.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév szociális hozzájárulási adó alapját (göngyölített járulékalap), ami 6.199.200 forint.

Az elméleti szociális hozzájárulási adó alap így 5.400.000 forint lenne. Ezt el kell osztani 3-mal, így az eredmény 1.800.000 forint, ami magasabb, mint a 300.150 forintos emelt szociális hozzájárulási adó minimum, így az elméleti szociális hozzájárulási adó alap lesz a tényleges szociális hozzájárulási adó alap minden hónapban a negyedévben, azaz az 1.800.00 forint. Ennek a 13%-a 234.000 forint/hó.

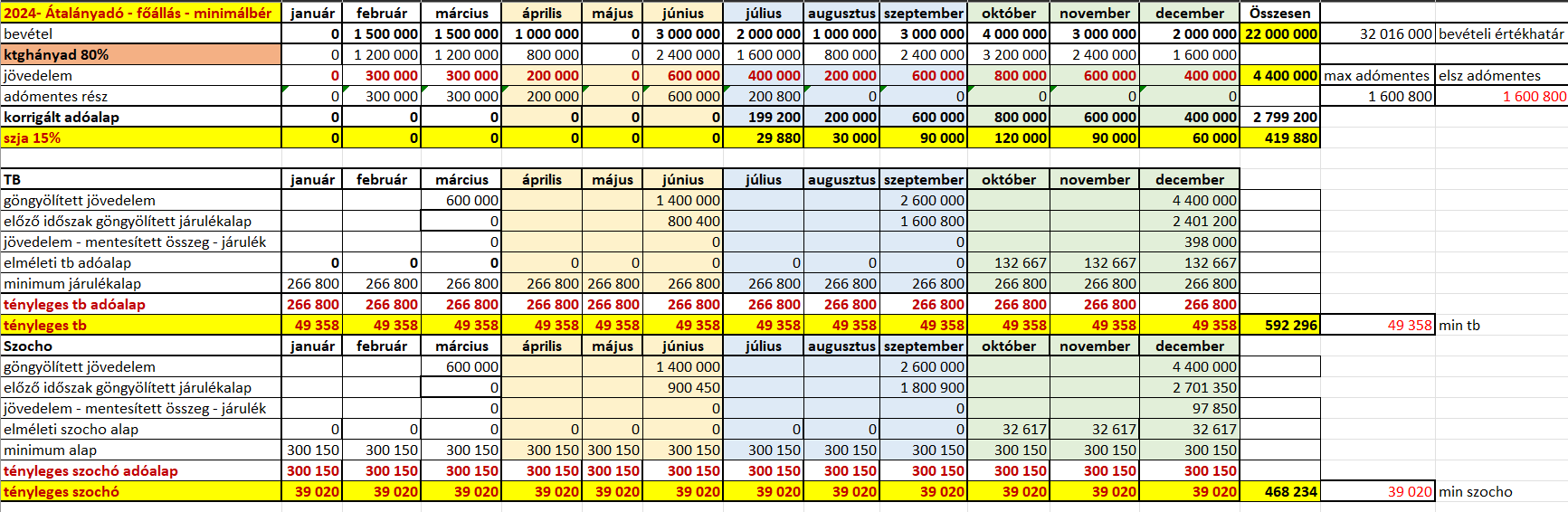

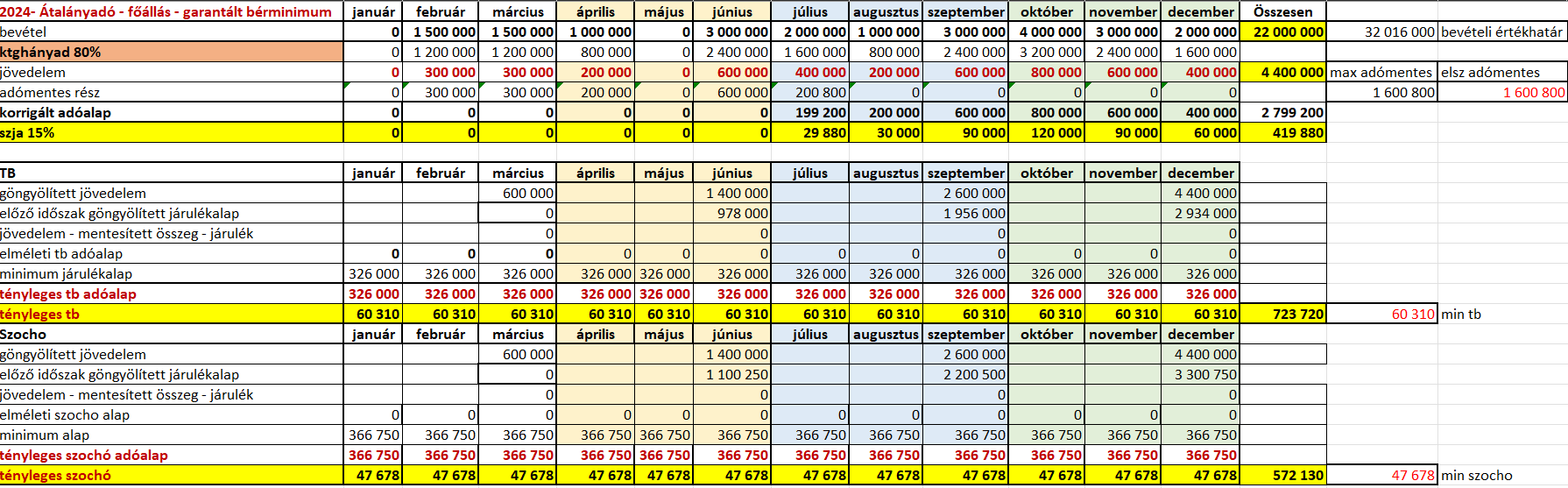

Minimálbér - főállás - 80%

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

- Minimálbér – főállás – 80% - SZJA

Azt látjuk, hogy a bevétel januártól decemberig 22.000.000 forint. Főállásban, 80%-os költséghányaddal, minimálbérrel számolunk.

A jövedelem 4.400.000 forint.

Az adómentes rész 1.600.800 forint (12 * 266.800/2).

Szja alap az I- IV. negyedévben: 4.400.000 – 1.600.800 (adómentes keret) = 2.799.200 forint.

Szja 15%: 419.880 forint lenne a teljes év, de ha befizetted az I., II. és III. negyedévi 149.880 ft-os szja-t, akkor csak a különbözetet kell befizetni, azaz 270.000 forintot.

- Minimálbér – főállás – 80% - TB járulék

Azt látjuk, hogy júliusban elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 4.400.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév járulékalapját (göngyölített járulékalap), ami 2.401.200 forint.

Az elméleti járulékalap így 398.000 forint lenne. Ezt el kell osztani 3-mal, így az eredmény 132.667 forint, ami alacsonyabb, mint a 266.800 forintos minimálbér, így a minimálbér lesz a tényleges járulékalap minden hónapban a negyedévben, azaz az 266.800 forint. Ennek a 18,5%-a 49.358 forint/hó.

Összehasonlítva a 40%-os költséghányaddal, látszik, hogy mennyivel kevesebb járulékot kell fizetni 80%-os költséghányad esetén.

- Minimálbér – főállás – 80% - Szociális hozzájárulási adó

Azt látjuk, hogy júliusban elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 4.400.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév szociális hozzájárulási adó alapját (göngyölített járulékalap), ami 2.701.350 forint.

Az elméleti szociális hozzájárulási adó alap így 97.850 forint lenne. Ezt el kell osztani 3-mal, így az eredmény 32.617 forint, ami alacsonyabb, mint a 300.150 forintos emelt szociális hozzájárulási adó minimum, így a korrigált szociális hozzájárulási adó alap lesz a tényleges szociális hozzájárulási adó alap minden hónapban a negyedévben, azaz a 300.150 forint. Ennek a 13%-a 39.020 forint/hó.

Összehasonlítva a 40%-os költséghányaddal, látszik, hogy mennyivel kevesebb szociális hozzájárulási adót kell fizetni 80%-os költséghányad esetén.

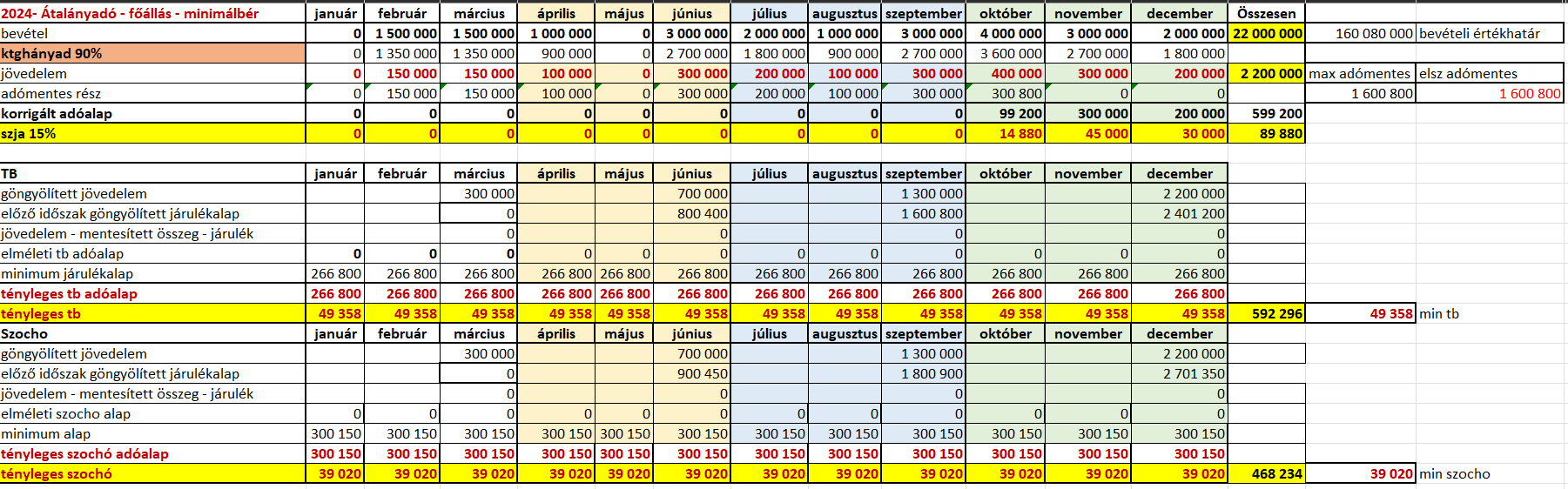

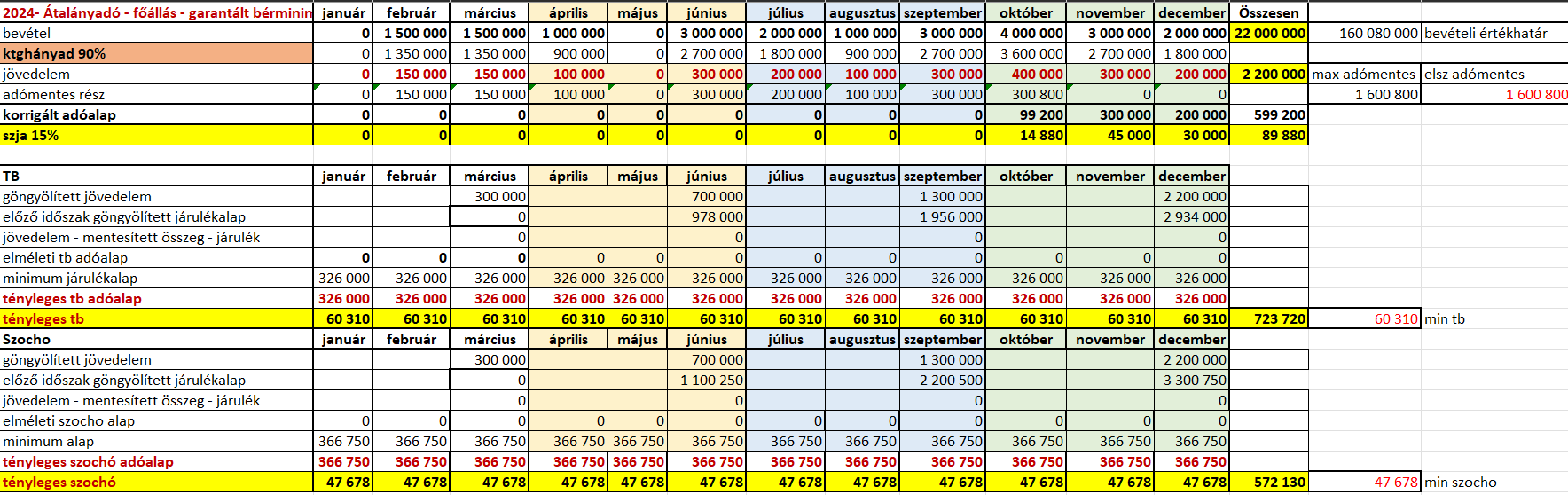

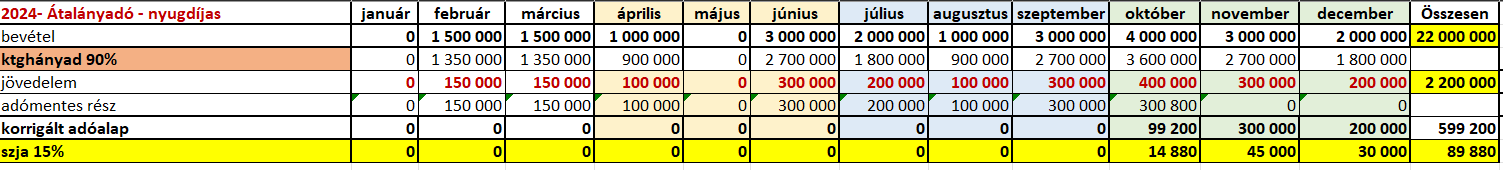

Minimálbér - főállás - 90%

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

- Minimálbér – főállás – 90% - SZJA

Azt látjuk, hogy a bevétel januártól decemberig 22.000.000 forint. Főállásban, 90%-os költséghányaddal, minimálbérrel számolunk.

A jövedelem 2.200.000 forint.

Az adómentes rész 1.600.800 forint (12 * 266.800/2).

Szja alap az I- IV. negyedévben: 2.200.000 – 1.600.800 (adómentes keret) = 599.200 forint.

Szja 15%: 89.880 forint a teljes év (októberben fogy el a mentes keret).

Összehasonlítva a 40%-os költséghányaddal, azt látjuk, hogy kevesebb személyi jövedelemadót kell fizetni, mert magasabb az adómentes bevételi értékhatár.

- Minimálbér – főállás – 90% - TB járulék

Azt látjuk, hogy az utolsó negyedévben elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 2.200.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév járulékalapját (göngyölített járulékalap), ami 2.401.200 forint, ami átmenne mínuszba, ami ugye nem lehetséges.

Az elméleti járulékalap így 0 forint lenne. Ezt el kellene osztani 3-mal, de az is 0 forint lenne, így a 266.800 forintos minimálbér lesz a tényleges járulékalap minden hónapban a negyedévben, azaz a 266.800 forint. Ennek a 18,5%-a 49.358 forint/hó.

- Minimálbér – főállás – 90% - Szociális hozzájárulási adó

Azt látjuk, hogy az utolsó negyedévben elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 2.200.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév szociális hozzájárulási adó alapját (göngyölített adóalap), ami 2.701.350 forint, ami átmenne mínuszba, ami ugye nem lehetséges. Az elméleti szociális hozzájárulási adó alap így 0 forint lenne. Ezt el kellene osztani 3-mal, de az is 0 forint lenne, így a 300.150 forintos emelt szociális hozzájárulási adó lesz a tényleges szociális hozzájárulási adó alap minden hónapban a negyedévben, azaz a 300.150 forint. Ennek a 13%-a 39.020 forint/hó.

Garantált bérminimum - főállás - 40%

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

- Garantált bérminimum – főállás – 40% - SZJA

Azt látjuk, hogy a bevétel januártól decemberig 22.000.000 forint. Főállásban, 40%-os költséghányaddal garantált bérminimummal számolunk.

A jövedelem 13.200.000 forint.

Az adómentes rész 1.600.800 forint (12 * 266.800/2).

Szja alap az I- IV. negyedévben: 13.200.000 – 1.600.800 (adómentes keret) = 11.599.200 forint.

Szja 15%: 1.739.880 forint lenne a teljes év, de ha befizetted az I., II. és III. negyedévi 929.880 ft-os szja-t, akkor csak a különbözetet kell befizetni, azaz 810.000 forintot.

- Garantált bérminimum – főállás – 40% - TB járulék

Azt látjuk, hogy az első negyedévben elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 13.200.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév járulékalapját (göngyölített járulékalap), ami 6.199.200 forint.

Az elméleti járulékalap így 5.400.000 forint lenne. Ezt el kell osztani 3-mal, így az eredmény 1.800.000 forint, ami magasabb, mint a 326.000 forintos garantált bérminimum, így az elméleti járulékalap lesz a tényleges járulékalap minden hónapban a negyedévben, azaz az 1.800.000 forint. Ennek a 18,5%-a 333.000 forint/hó.

- Garantált bérminimum – főállás – 40% - Szociális hozzájárulási adó

Azt látjuk, hogy az első negyedévben elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 13.200.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév szociális hozzájárulási adó alapját (göngyölített járulékalap), ami 6.199.200 forint.

Az elméleti szociális hozzájárulási adó alap így 5.400.000 forint lenne. Ezt el kell osztani 3-mal, így az eredmény 1.800.000 forint, ami magasabb, mint a 366.750 forintos emelt szociális hozzájárulási adó minimum, így az elméleti szociális hozzájárulási adó alap lesz a tényleges szociális hozzájárulási adó alap minden hónapban a negyedévben, azaz az 1.800.00 forint. Ennek a 13%-a 234.000 forint/hó.

Garantált bérminimum - főállás - 80%

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

- Garantált bérminimum – főállás – 80% - SZJA

Azt látjuk, hogy a bevétel januártól decemberig 22.000.000 forint. Főállásban, 80%-os költséghányaddal, garantált bérminimummal számolunk.

A jövedelem 4.400.000 forint.

Az adómentes rész 1.600.800 forint (12 * 266.800/2).

Szja alap az I- IV. negyedévben: 4.400.000 – 1.600.800 (adómentes keret) = 2.799.200 forint.

Szja 15%: 419.880 forint lenne a teljes év, de ha befizetted az I., II. és III. negyedévi 149.880 ft-os szja-t, akkor csak a különbözetet kell befizetni, azaz 270.000 forintot.

- Garantált bérminimum – főállás – 80% - TB járulék

Azt látjuk, hogy júliusban elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 4.400.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév járulékalapját (göngyölített járulékalap), ami 2.934.000 forint.

Az elméleti járulékalap így 0 forint lenne. Ezt el kellene osztani 3-mal, de az is nulla lenne, így a garantált bérminimum lesz a tényleges járulékalap minden hónapban a negyedévben, azaz az 326.000 forint. Ennek a 18,5%-a 60.310 forint/hó.

- Garantált bérminimum – főállás – 80% - Szociális hozzájárulási adó

Azt látjuk, hogy júliusban elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 4.400.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév szociális hozzájárulási adó alapját (göngyölített járulékalap), ami 3.300.750 forint.

Az elméleti szociális hozzájárulási adó alap így 0 forint lenne. Ezt el kellene osztani 3-mal, de az is nulla lenne, ami alacsonyabb, mint a 366.750 forintos emelt szociális hozzájárulási adó minimum, így a korrigált szociális hozzájárulási adó alap lesz a tényleges szociális hozzájárulási adó alap minden hónapban a negyedévben, azaz a 366.750 forint. Ennek a 13%-a 47.678 forint/hó.

Garantált bérminimum - főállás - 90%

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

- Garantált bérminimum – főállás – 90% - SZJA

Azt látjuk, hogy a bevétel januártól decemberig 22.000.000 forint. Főállásban, 90%-os költséghányaddal, garantált bérminimummal számolunk.

A jövedelem 2.200.000 forint.

Az adómentes rész 1.600.800 forint (12 * 266.800/2).

Szja alap az I- IV. negyedévben: 2.200.000 – 1.600.800 (adómentes keret) = 599.200 forint.

Szja 15%: 89.880 forint a teljes év (októberben fogy el a mentes keret).

Összehasonlítva a 40%-os költséghányaddal, azt látjuk, hogy kevesebb személyi jövedelemadót kell fizetni, mert magasabb az adómentes bevételi értékhatár.

- Garantált bérminimum – főállás – 90% - TB járulék

Azt látjuk, hogy az utolsó negyedévben elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 2.200.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév járulékalapját (göngyölített járulékalap), ami 2.934.000 forint, ami átmenne mínuszba, ami ugye nem lehetséges.

Az elméleti járulékalap így 0 forint lenne. Ezt el kellene osztani 3-mal, de az is 0 forint lenne, így a 326.000 forintos garantált bérminimum, lesz a tényleges járulékalap minden hónapban a negyedévben.. Ennek a 18,5%-a 60.310 forint/hó.

- Garantált bérminimum – főállás – 90% - Szociális hozzájárulási adó

Azt látjuk, hogy az utolsó negyedévben elfogyott a mentes keret, az 1.600.800 forint.

Most a teljes évi bevételből számított korrigált jövedelmet kell összeadni (göngyölített jövedelem), ami 2.200.000 forint.

Ebből le kell vonni a mentes keretet, az 1.600.800 forintot, és le kell vonni az előző három negyedév szociális hozzájárulási adó alapját (göngyölített adóalap), ami 3.300.750 forint, ami átmenne mínuszba, ami ugye nem lehetséges. Az elméleti szociális hozzájárulási adó alap így 0 forint lenne. Ezt el kellene osztani 3-mal, de az is 0 forint lenne, így a 366.750 forintos emelt szociális hozzájárulási adó lesz a tényleges szociális hozzájárulási adó alap minden hónapban a negyedévben. Ennek a 13%-a 47.678 forint/hó.

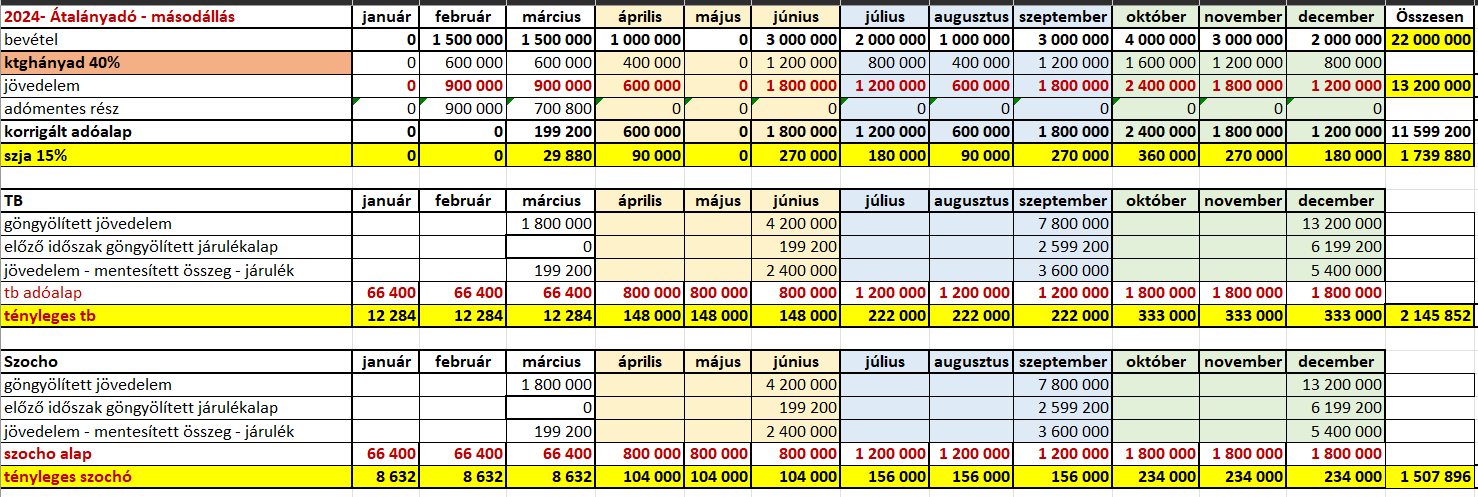

Mellékállás

Mellékállásban nincs kötelező minimum fizetendő adó és járulék, csak a befolyt bevétel után kell megfizetni az adót és járulékot a mentes keret felett. Nincs jelentősége, hogy minimálbér vagy a garantált bérminimum alá tartozna a bevételszerző tevékenység.

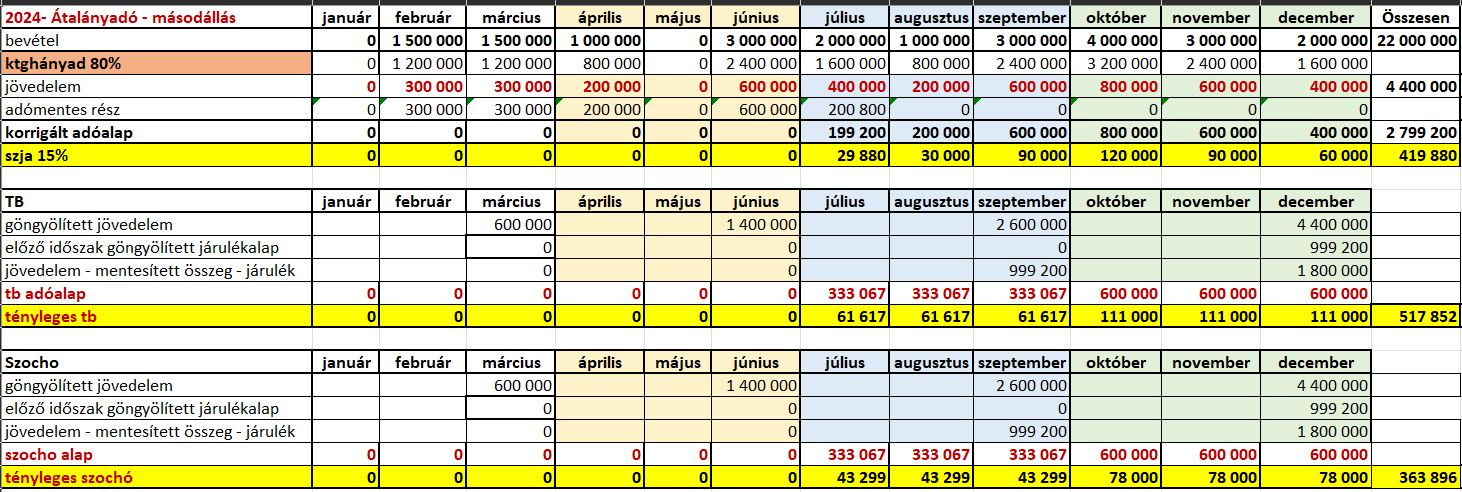

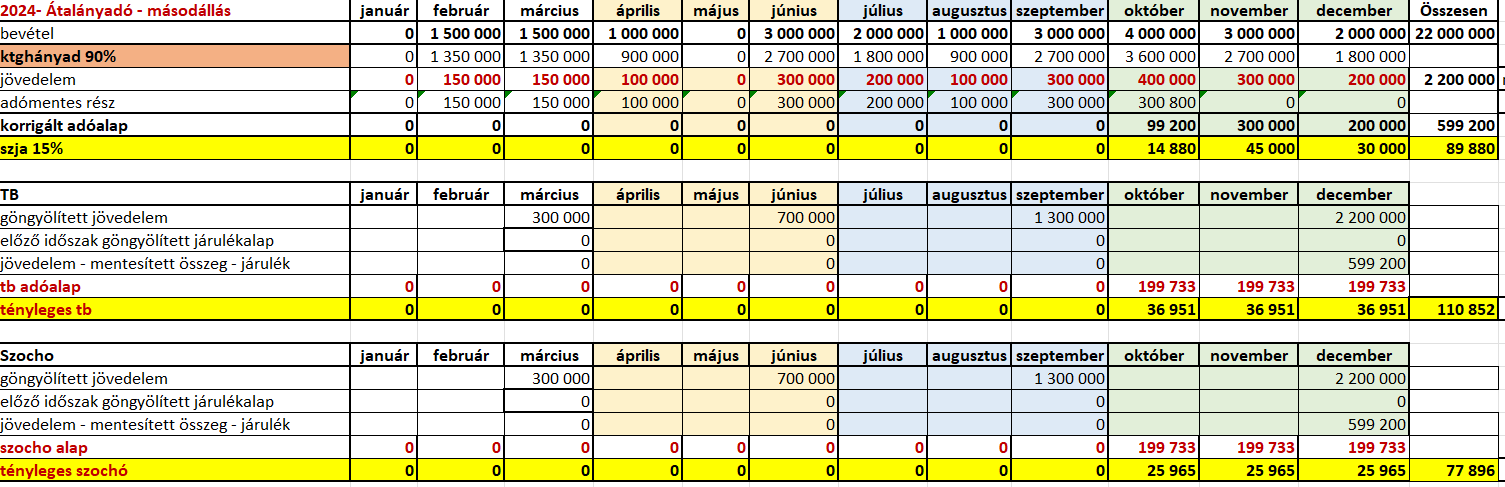

Mellékállás 40%

Azt látjuk, hogy márciusban elfogyott a mentes keret, innentől már meg kell fizetni a 15%os személyi jövedelemadót.

Vegyük észre, hogy januárban ugyan nincs bevétel, de mivel a göngyölítéses módszer miatt a negyedévet kell figyelembe venni, és a negyedéves bevétel meghaladta a mentes keretet, így januárra „visszamenőleg” is keletkezik társadalombiztosítási járulék és szociális hozzájárulási adó fizetési kötelezettség. Ez ugye annál érdekes, aki havonta szeretné fizetni az adókat és járulékot. Januárban még nem tudja, hogy negyedév végére mennyi lesz a bevétele, úgy gondolja, hogy ha januárban nincs bevétele, akkor nem fizet adót és járulékot, viszont, ha a negyedév folyamán meghaladja az adómentes keretet, akkor bizony januárra is lesz fizetendő. Ez így ugye nem teljesen igaz, hiszen negyedévente kell megfizetni az adót és járulékot, de sokan szeretnék havonta, hogy ne kelljen negyedév végén egy nagyobb összeget befizetni.

Mellékállás 80%

Azt látjuk, hogy júliusban elfogyott a mentes keret, innentől már meg kell fizetni a 15%os személyi jövedelemadót, továbbá a társadalombiztosítási járulékot és a szociális hozzájárulási adót.

Mellékállás 90%

Azt látjuk, hogy októberben elfogyott a mentes keret, innentől már meg kell fizetni a 15%os személyi jövedelemadót, továbbá a társadalombiztosítási járulékot és a szociális hozzájárulási adót.

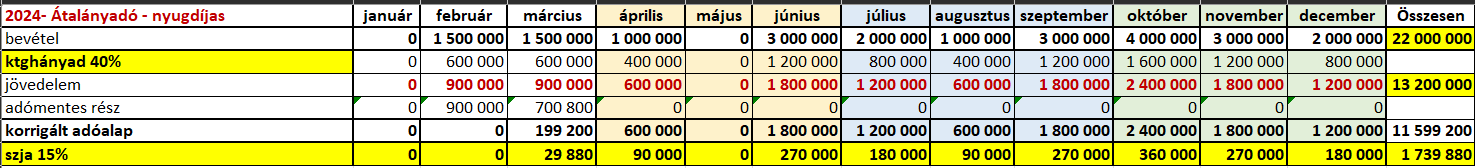

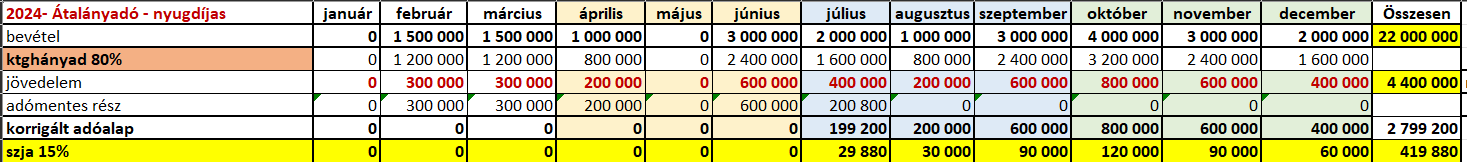

Nyugdíjas

Nyugdíjas nem fizet társadalombiztosítási járulékot és szociális hozzájárulási adót, és az adómentes keretig személyi jövedelemadót sem, utána viszont a személyi jövedelemadót meg kell fizetnie.

Nyugdíjas 40%

Azt látjuk, hogy márciusban elfogyott az adómentes keret, így már márciustól meg kell fizetni a személyi jövedelemadót.

Nyugdíjas 80%

Azt látjuk, hogy júliusban elfogyott az adómentes keret, így júliustól meg kell fizetni a személyi jövedelemadót.

Nyugdíjas 90%

Azt látjuk, hogy októberben elfogyott az adómentes keret, így októbertől meg kell fizetni a személyi jövedelemadót.

Ha szeretnéd tudni, hogy mennyit kell fizetni átalányadósként, akkor az Adókalkulátor csomagunkat ajánlom.

Aki korábban megvette, kedvezményes áron juthat hozzá a frissítéshez!

A kalkulátorok nem egyenlőek egy adótanácsadással és nem helyettesítik egy könyvelő munkáját.

Nem tartalmaznak minden lehetséges változatot, csak a főbb jellemzőket. (pl. szja kedvezményekkel nem számol).

Tartalmazzák a 2024. évi egyszerűsített (sávos vagy tételes) iparűzési adó fizetendő adóját (2%-os iparűzési adómérték esetén).

A kalkulátorok excel file-ban készültek, csak az éves bevételed és költségedet kell beírni, és a táblák kiszámolják a fizetendő adót és járulékot, és hogy a végén mennyi marad a zsebedben.

Milyen kalkulátorok vannak a csomagban?

- Kata – átalányadó kalkulátor 2024 - összehasonlítás (főállásban, 40%, 80%, 90%-os költséghányaddal)

- Átalányadó kalkulátor 2024 - havi és negyedéves bontásban korrigált járulékalappal, ami nagy segítség a 2458-as járulékbevalláshoz, főállás, mellékállás, nyugdíjas, 40%, 80%, 90%, minimálbér, garantált bérminimum

- Átalányadó – tételes költségelszámolás 2024 összehasonlítás

- Tételes költségelszámolás – tao – kiva 2024 összehasonlítás

Mindezek főállásban, mellékállásban, nyugdíjasként.

Bónusz

Továbbá elkészítettük a 2023. IV. negyedévi módosított verziót is, mivel 2023.12.01-től emelkedett a minimálbér és a garantált bérminimum, és ez hatással van a 2023. decemberberben fizetendő járulékokra. De tartalmazza az egész évet, azaz tudod ellenőrizni, hogy eddig jó számokkal adtad be a 2023-ban esedékes járulékbevallásokat.

Megveszem az adókalkulátorokat.

BÓNUSZ

Részletes költségtervezés

Amennyiben részletesebben szeretnéd megtervezni a költségeidet, mint amennyire lehetőséged van az adókalkulátorokban, van a csomagban még egy eredménytervező is, amelyben külön lapon tudod tervezni a

- bevételt,

- anyagköltséget és eladott áruk beszerzési értékét,

- igénybevett szolgáltatásokat,

- béreket és járulékokat,

- beruházásokat és az értékcsökkenést.

Ezekből az adatokból számol egy eredménytervet és még egy cash-flowt is ki tudsz tölteni.

Köszönöm, hogy egy megosztással támogatod a munkámat.

Ahol megtalálsz minket

Blog kategória

Adókalkulátorok és eredménytervező 2026

Egyéni vállalkozás indítása vagy cégalapítás 2026-ban? Melyik éri meg jobban? Mennyi marad a végén a zsebedben adózás után?