Átalányadó

A 2026. január 1-től érvényes szabályokról itt találsz információt

Az átalányadó lényege

Az átalányadó lényege, hogy nem a valós költségszámlák alapján történik a költségelszámolás, hanem igazolás nélkül elszámolható költséghányadok vannak, amelyek mértéke a végzett tevékenységtől függ. Bármilyen tevékenységre választható.

Kinek jó az átalányadó?

Az átalányadó annak jó, akinek kevés költsége van, vagy nem választhatja az új katát, vagy olyan tevékenységet végez, ahol magas költséghányadot tud alkalmazni, mint például aki kiskereskedelmi tevékenységet végez, de figyelni kell a bevételi értékhatárra.

De nincs konzervmegoldás, minden esetben ki kell számolni, hogy melyik adózási mód lehet a megfelelő a várható bevételek, költségek és kedvezmények ismeretében.

Melyik törvény szabályozza az átalányadót?

Nincs külön átalányadó törvény, az SZJA törvény tartalmazza az átalányadó szabályait, de további törvényeket is figyelembe kell venni. Például az áfatörvényt, a helyi adókról szóló törvényt, a társadalombiztosítási törvényt és a szociális hozzájárulási adó törvényt.

Ki választhatja az átalányadót?

Az átalányadót az egyéni vállalkozó és a mezőgazdasági őstermelő választhatja, a tevékenység egészére. Nincs tevékenységi korlát, azaz minden tevékenységre választható, de a bevételi korlátra figyelni kell.

Milyen feltételei vannak az átalányadó választásának?

Az átalányadózás kizárólag az egyéni vállalkozói, illetve mezőgazdasági őstermelői tevékenység egészére választható. Nyilatkozni kell róla, ami visszavonásig érvényes.

Az átalányadó addig alkalmazható, amíg az adóévben

- az egyéni vállalkozói bevétele nem haladja meg az éves minimálbér tízszeresét, (2023-ban ez 232.000*12*10=27.840.000 ft) (2024-ben ez 266.800*12*10=32.016.000 ft)

- kizárólag kiskereskedelmi tevékenységet végző vállalkozói bevétele nem haladja meg az éves minimálbér ötvenszeresét (2023-ban ez 232.000*12*50=139.200.000 ft) (2024-ben ez 266.800*12*50=160.080.000 ft)

2023. decemberi minimálbér emelés hatása az átalányadóra

2023.12.01-től emelkedett a minimálbér, de ez nincs hatással a 2023-as átalányadó bevételi értékhatárra és az adómentes keretre, mert az szja törvény szerint az éves minimálbért kell figyelembe venni, ami a január elsején érvényes minimálbér 12-szeres összege, azaz a 232.000 ft-tal kell számolni 2023-ban.

2023-tól már nem kell nézni az előző évi bevételt az átalányadó választásakor.

Bármelyik feltétel hiányában az átalányadózásra való jogosultság megszűnik. Ekkor az adóév egészére nézve át kell térnie a vállalkozói jövedelem szerinti adózásra.

Év közben kezdő is választhatja, de ebben az esetben arányosítani kell a bevételi értékhatárt, amit a működés napjaira kell számolni.

Átalányadó választása a gyakorlatban

Induló egyéni vállalkozó a webes ügysegéden választja az átalányadót.

Új katás egyéni vállalkozó, amikor kilép a katából, egyidejűleg választhatja, hogy belép az átalányadóba a következő hónaptól, ehhez a 23T101E nyomtatványt kell kitölteni, 2024-ben a 24T101E.

A vállalkozói jövedelem szerint adózó egyéni vállalkozó az éves szja bevallásban választhatja az átalányadót a következő évre.

Kilépés az átalányadóból

Alapesetben év közben nem lehet kilépni az átalányadóból, mert egész évre kell választani, viszont, ha valaki megfelel az új kata feltételeinek, akkor a bejelentést követő hónaptól beléphet a katába és ezzel kilép az átalányadóból.

Ha a következő évre nem akar átalányadós lenni az egyéni vállalkozó, akkor ezt az éves szja bevallásban tudja jelölni.

Megszűnik az átalányadózásra való jogosultság

A határozat véglegessé válásának napjával, ha az egyéni vállalkozó terhére az adó- vagy vámhatóság számla- vagy nyugtaadási kötelezettség elmulasztásáért véglegesen mulasztási bírságot állapított meg.

Mikor választható újra az átalányadó?

A megszüntetés évére és az azt követő 12 hónapra átalányadózás ismételten nem választható. Azaz a kilépés (kiesés) évében és a még rá következő évben nem lehet, utána már lehet átalányadós. Ez a szabály 2023-tól érvényes és maradt is 2024-ben.

Bevételi értékhatár

A tevékenységet év közben kezdő, megszüntető vagy szüneteltető egyéni vállalkozó a bevételi értékhatárt a tevékenység folytatásának napjaival időarányosan veheti figyelembe, azaz a bevételi értékhatárt arányosítani kell a működő napokra. Év közben kezdőnek kell tekinteni azt a vállalkozót is, aki katáról tért át átalányadóra.

Mi számít bevételnek az átalányadóban?

Bevételnek a megszerzett vállalkozói bevétel minősül, azaz amit megkaptunk akár készpénzben, akár átutalással. Tehát, ha kiállítunk egy számlát átutalással, és azt nem fizették ki, az nem számít bevételnek, így adót és járulékot sem kell utána fizetni. Ezt hívjuk pénzforgalmi szemléletnek.

Nem minősül bevételnek

Nem minősül vállalkozói bevételnek a vállalkozási tevékenységhez költségek fedezetére vagy fejlesztési célra jogszabály vagy nemzetközi szerződés rendelkezése alapján folyósított vissza nem térítendő támogatás.

Költségelszámolás az átalányadóban

Az igazolás nélkül elszámolható költséghányadok a következőek:

- 40%

- 80%

- 90%.

Hogy melyik költséghányadot alkalmazhatjuk, az a végzett tevékenységtől függ, pontosabban amelyikből bevételt szereztünk.

40%-os költséghányad

Ez az alapeset. Ha nem férünk bele a 80%-os vagy a 90%-os költséghányadba, akkor a 40%-os költséghányad vonatkozik ránk.

80%-os költséghányad

A törvény által meghatározott tevékenységekre alkalmazható és az adóév egészében kizárólag az alábbi tevékenységet folytatja:

a) mezőgazdasági, erdőgazdálkodási (TESZOR’08 01, 02), bányászati (TESZOR’08 05-től 09-ig) és feldolgozóipari (TESZOR’08 10-től 32-ig) termék-előállítás, építőipari kivitelezés (TESZOR’08 41, 42);

b) mezőgazdasági, betakarítást követő szolgáltatás (TESZOR’08 01.6), vadgazdálkodáshoz kapcsolódó szolgáltatás (TESZOR’08 01.70.10), erdészeti szolgáltatás (TESZOR’08 02.40.10) és zöldterület-kezelés (TESZOR’08 81.30.10);

c) halászati szolgáltatás (TESZOR’08 03.00.71), halgazdálkodási szolgáltatás (TESZOR’08 03.00.72);

d) feldolgozóipari szolgáltatás (TESZOR’08 10-től 32-ig) a bérmunkában végzett szolgáltatás és az egyéb sokszorosítás (TESZOR’08 18.20) kivételével;

e) építőipari szolgáltatás (TESZOR’08 43);

f) ipari gép, berendezés, eszköz javítása (TESZOR’08 33.1), gépjárműjavítás (TESZOR’08 45.20), személyi, háztartási cikk javítása (TESZOR’08 95.2), épületgépészeti berendezések javítása (TESZOR’08 43.21, 43.22, 43.29);

g) a taxis személyszállítás (TESZOR’08 49.32.11) személygépjármű kölcsönzése vezetővel (TESZOR’08 49.32.12), egyéb máshová nem sorolt szárazföldi személyszállítás (TESZOR’08 49.39.39), közúti áruszállítás (TESZOR’08 49.41.1);

h) számítógép, kommunikációs eszköz javítása (TESZOR’08 95.1);

i) fényképészet (TESZOR’08 74.20);

j) textil, szőrme mosása, tisztítása (TESZOR’08 96.01), fodrászat, szépségápolás (TESZOR’08 96.02), hobbiállat-gondozás (TESZOR’08 96.09.11);

k) a kereskedelmi tevékenységek végzésének feltételeiről szóló kormányrendelet alapján folytatott vendéglátó tevékenység (TESZOR 56);

l) személygépjármű-vezető képzés tevékenység (TESZOR’08 85.53.11).

90%-os költséghányad

Az alkalmazhatja a 90%-os költséghányadot, aki

- aki az adóév egészében kizárólag kiskereskedelmi tevékenységből szerez bevételt (azaz más tevékenységből nem lehet bevétele)

- mezőgazdasági őstermelő.

Abban az esetben, ha az egyéni vállalkozó tevékenysége év közben oly módon változik, hogy a korábban alkalmazott költséghányad alkalmazására már nem jogosult, a változás időpontjában az év első napjára visszamenőlegesen át kell térnie a tevékenységének megfelelő alacsonyabb költséghányad alkalmazására.

Az átalányadó alapja

Bevétel (ami befolyt) mínusz költséghányad (mértéke a végzett tevékenységtől függ) = JÖVEDELEM.

Azaz, ha a havi bevételünk 1.000.000 forint és 40%-os költséghányad alkalmazására vagyunk jogosultak, akkor a költséghányad összege 400.000 forint és a jövedelem 1.000.000 - 400.000 = 600.000 forint. Ez lesz a kiindulási adóalap. Aztán ezt még korrigáljuk a mentesített adóalappal.

Adómentes jövedelem

Nincs hatással rá a 2023. decemberi minimálbéremelés! Azaz, marad az eredeti összeg.

Adómentes az átalányadózást alkalmazó egyéni vállalkozó e tevékenységéből származó jövedelmének az éves minimálbér felét meg nem haladó része.

Ez 2023-ban 232.000*12/2=1.392.000 ft.

Ezt NEM a bevételből kell levonni, hanem a jövedelemből, ami ugye Bevétel mínusz Költséghányad.

Nincs arányosítás, azaz az év közben kezdő átalányadózóra is a teljes összeg vonatkozik.

Példa 2023

Bevétel: 4.000.000 ft

Költséghányad: 40%

Jövedelem: 2.400.000 ft

Adómentes rész: 1.392.000 ft

Adóalap: 2.400.000 – 1.392.000 = 1.008.000 ft

Ez 2024-ben 266.800*12/2=1.600.800 ft.

Példa 2024

Bevétel: 4.000.000 ft

Költséghányad: 40%

Jövedelem: 2.400.000 ft

Adómentes rész: 1.600.800 ft

Adóalap: 2.400.000 – 1.600.800 = 799.200 ft

Meddig adómentes a bevétel?

Nincs hatással rá a 2023. decemberi minimálbéremelés! Azaz, marad az eredeti összeg.

Az adómentes részt a Jövedelemből kell levonni, de nézzük meg, hogy költséghányadonként mennyi az adómentes bevétel.

40%-os költséghányadnál: 1.392.000/60%=2.320.000 ft

80%-os költséghányadnál: 1.392.000/20%=6.960.000 ft

90%-os költséghányadnál: 1.392.000/10%=13.920.000 ft

2024-ben

40%-os költséghányadnál: 1.600.800/60%=2.668.000 ft

80%-os költséghányadnál: 1.600.800/20%=8.004.000 ft

90%-os költséghányadnál: 1.600.800/10%=16.008.000 ft

Az átalányadónál fizetendő adó és járulék

A Jövedelem után (ami a Bevétel mínusz Költséghányad) kell

- 15% személyi jövedelemadót

- 18,5% társadalombiztosítási járulékot

- 13% szociális hozzájárulási adót fizetni.

Nyereségadót és osztalékadót nem kell fizetnie.

A jövedelemből kell levonni az adómentes részt.

2023. decemberi minimálbér emelés hatása a fizetendő járulékokra

Itt bizony már figyelembe kell venni, hogy emelkedett 2023. decemberben a minimálbér és a garantált bérminimum, azaz emelkedik a minimum fizetendő járulék, figyelembe véve a göngyölítés módszerét is, de csak december hónapra. Példa lentebb.

Személyi jövedelemadó

Személyi jövedelemadó előleget negyedévente kell fizetni, azaz negyedévente összeadjuk a befolyt bevételt, figyelembe vesszük azt a költséghányadot, amire jogosultak vagyunk, levonjuk a mentesített összeget, és a fennmaradó rész után kell megfizetni a 15% személyi jövedelemadót. Majd az éves szja bevallásban kell az egész évről elszámolni.

Szja előleget akkor kell fizetni, ha a fizetendő összeg elérte a 10.000 forintot. Ha már egyszer elérte, akkor utána göngyölítetten kell figyelembe venni.

Társadalombiztosítási járulék

Átalányadózás esetén az év elejétől (biztosítási jogviszony keletkezésétől) a tárgynegyedév utolsó napjáig (az egyéni vállalkozói biztosítási jogviszony megszűnéséig) átalányban megállapított, szja-köteles jövedelem, csökkentve az év korábbi negyedévében, negyedéveiben járulékalapként figyelembe vett összeggel, elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt.

Adómentes az átalányadózást alkalmazó egyéni vállalkozó e tevékenységéből származó jövedelmének az éves minimálbér felét meg nem haladó része. Amíg az átalányban megállapított jövedelem nem haladja meg a fenti összeghatárt, addig a jövedelem teljes egészében adómentes, azaz szja-t nem kell fizetni a mentes határig!

A társadalombiztosítási járulékot azonban legalább a minimálbér után meg kell fizetni (főállásban).

A biztosított egyéni vállalkozó által fizetendő társadalombiztosítási járulék mértéke 18,5 százalék.

Mi ennek a lényege magyarul?

- Meg kell állapítani, hogy mennyi a befolyt bevétel havonta.

- Ki kell számolni a költséghányad alapján a jövedelmet.

- Le kell vonni az adómentes részt, amíg tart.

- Össze kell adni az adómentes résszel csökkentett jövedelmet az első negyedévben (göngyölített jövedelem).

- Le kell vonni az előző negyedévi járulékalapot, ami után fizettük a tb-t. Első negyedévben nincs ilyen járulékalap, ezért ebből az összegből nem vonunk le semmit, csak a további negyedévekben.

- Így a göngyölített korrigált jövedelmet elosztjuk 3-mal (a negyedév hónapjai), ez lesz az elméleti adóalap. Ezt az összeget összehasonlítjuk a minimálbérrel vagy a garantált bérminimummal (amelyik alá tartozol). Amennyiben az elméleti adóalap magasabb, mint a minimálbér (garantált bérminimum), akkor az lesz a tényleges adóalap. Ha az elméleti adóalap kevesebb, mint a minimálbér (garantált bérminimum), akkor a minimálbér (garantált bérminimum) után kell megfizetni a járulékot.

A második és további negyedévekben ugyanaz a szabály.

- Kiszámoljuk a göngyölített jövedelmet (6, 9, 12 hónap)

- Levonjuk belőle az adómentes jövedelmet.

- Levonjuk belőle a göngyölített járulékalapot. (3, 6, 9 hónapot). Megkapjuk az elméleti adóalapot. Elosztod 3-mal.

- Ezt kell összehasonlítani a minimálbérrel vagy a garantált bérminimummal, és amelyik a magasabb, az után kell az adót megfizetni (negyedévente).

A szabály az, hogy negyedévente kell bevallani és megfizetni a társadalombiztosítási járulékot. Ez új szabály és azért vezették be, mert ha valakinek nem egyenletes a vállalkozói bevétele, akkor előfordulhat, hogy több adót fizet be, mintha minden hónapban egyenletes lenne a vállalkozói bevétele.

Szociális hozzájárulási adó

Az átalányadózást alkalmazó egyéni vállalkozó által fizetendő adó alapja

Az átalányadózást alkalmazó egyéni vállalkozót saját maga után havonta terhelő adó alapja az év elejétől (biztosítási jogviszony keletkezésétől) a tárgynegyedév utolsó napjáig (az egyéni vállalkozói biztosítási jogviszony megszűnéséig) átalányban megállapított, személyi jövedelemadó köteles jövedelem, csökkentve az év korábbi negyedévében, negyedéveiben adóalapként figyelembe vett összeggel, elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt, azzal, hogy az adóalap nem lehet kisebb az adóalap megállapításának különös szabályai szerint megállapított összegnél.

Az adóalap megállapításának különös szabályai

Az egyéni vállalkozót saját maga után havonta terhelő adó alapja legalább a minimálbér 112,5 százaléka. Az adó alapja az egyéni vállalkozói jogállás fennállása minden napjára számítva legalább a minimálbér 112,5 százalékának harmincad része, ha a természetes személy e jogállással nem rendelkezik a hónap minden napján.

Az egy hónapra fizetendő adó alapjának megállapításkor az egyéni vállalkozó nem veszi számításba a hónapnak azt a napját, amelyre egyéni vállalkozói jogállására tekintettel mentesül az adófizetés különös szabályainak alkalmazása alól. Ilyen esetben az adó alapja a hónap többi napjára számítva legalább a minimálbér 112,5 százalékának harmincad része.

A szociális hozzájárulási adó mértéke az adóalap 13 százaléka.

Na, nézzük ezt magyarul.

A szabály az, hogy negyedévente kell bevallani és megfizetni a szociális hozzájárulási adót. Ez új szabály és azért vezették be, mert ha valakinek nem egyenletes a vállalkozói bevétele, akkor előfordulhat, hogy több adót fizet be, mintha minden hónapban egyenletes lenne a vállalkozói bevétele.

- Meg kell állapítani, hogy mennyi a befolyt bevétel havonta.

- Ki kell számolni a költséghányad alapján a jövedelmet.

- Le kell vonni az adómentes részt, amíg tart.

- Össze kell adni az adómentes résszel csökkentett jövedelmet az első negyedévben (göngyölített jövedelem).

- Le kell vonni az előző negyedévi járulékalapot, ami után fizettük a szocho-t. Első negyedévben nincs ilyen járulékalap, ezért ebből az összegből nem vonunk le semmit, csak a további negyedévekben.

- Így a göngyölített korrigált jövedelmet elosztjuk 3-mal (a negyedév hónapjai), ez lesz az elméleti adóalap.

- A szociális hozzájárulási adónál van egy különös szabály, hogy – főállásban - nem a minimálbér vagy a garantált bérminimum után kell megfizetni az adót, hanem meg kell emelni 112,5%-kal, azaz a minimálbérnél 232.000*112,5%=261.000 ft lesz minimum az adóalap, garantált bérminimumnál 296.400*112,5%=333.450 ft.

- Az elméleti adóalap összegét összehasonlítjuk a megemelt alapú minimálbérrel vagy a garantált bérminimummal (amelyik alá tartozol). Amennyiben az elméleti adóalap magasabb, mint a megemelt alapú minimálbér (garantált bérminimum), akkor az lesz a tényleges adóalap. Ha az elméleti adóalap kevesebb, mint a megemelt alapú minimálbér (garantált bérminimum), akkor a megemelt alapú minimálbér (garantált bérminimum) után kell megfizetni a szociális hozzájárulási adót.

A második és további negyedévekben ugyanaz a szabály.

- Kiszámoljuk a göngyölített jövedelmet (6, 9, 12 hónap)

- Levonjuk belőle az adómentes jövedelmet.

- Levonjuk belőle a göngyölített járulékalapot. (3, 6, 9 hónapot). Megkapjuk az elméleti adóalapot. Elosztod 3-mal.

- Ezt kell összehasonlítani a minimálbérrel vagy a garantált bérminimummal, és amelyik a magasabb, az után kell az adót megfizetni (negyedévente).

Példák 2023.11.30-ig

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

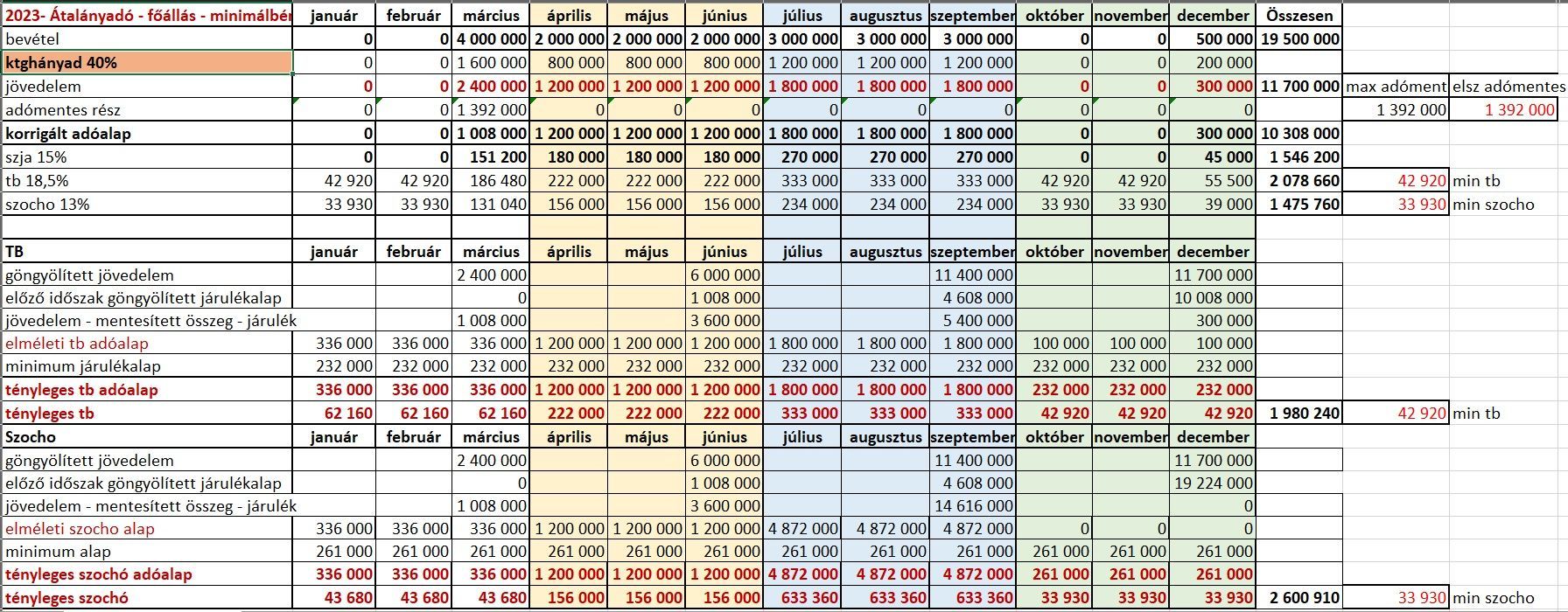

- Főállás - minimálbér - 40%

A táblázat mutatja, hogy a 2022-es szabályok szerint mennyi lenne a fizetendő adó és járulék és mutatja, hogy ez mennyiben változott 2023-ban a göngyölítéses szabály miatt.

Nézzük előbb a tbjárulékot.

Januárban és februárban nincs bevétel, márciusban 4 millió ft a bevétel. 40%-os költséghányadnál a bevétel 60%-a a jövedelem, ami 2.400.000 ft.

Ebből levonjuk az adómentes részt, az 1.392.000 ft-ot, és mivel nincs előző negyedévi göngyölített járulékalap, így az adóalap 2.400.000-1.392.000=1.008.000 ft lesz a negyedévre. Ezt kell elosztani 3-mal, így az elmélet tb alap 336.000 ft lesz, ami magasabb, mint a minimum járulékalap (232.000 ft), ezért a 336.000 ft után kell megfizetni mind a 3 hónapban a 18,5%-os tbjárulékot, ami havonta 62.160 ft lesz.

Ezt nem kell havonta megfizetni, hanem a negyedévet követő tizenkettedikéig kell bevallani és megfizetni a NAV felé. A 2022-es számokhoz viszonyítva azt látjuk, hogy a januári és februári fizetendő tb 42.920 ft/hó lenne, azaz kevesebb lenne erre a két hónapra a fizetendő tb, viszont márciusban a fizetendő tb 2022-ben 186.480 ft lenne, viszont ha a negyedévet összesen nézzük, akkor 2022-ben 272.320 ft lenne, 2023-as szabályok szerint viszont 186.480 ft lesz, azaz 85.840 ft-tal kevesebbet kell fizetni a göngyölítéses módszer miatt.

A második negyedév végén az összes bevétel év elejétől 10.000.000 ft. A jövedelem 6.000.000 ft.

Ebből levonjuk az adómentes részt, az 1.392.000 ft-ot, ami 4.608.000 ft lesz. Most már van előző negyedévi göngyölített járulékalapunk, az 1.008.000 ft, így ezt is levonjuk, így megkapjuk, hogy 3.600.000 ft lesz a járulékalapunk a II. negyedévben (6.000.000-1.392.000-1.008.000=3.600.000). Ezt kell elosztani 3-mal, és megkapjuk, hogy havonta 1.200.000 ft lesz az elméleti járulékalap, ami magasabb, mint a 232.000 ft-os minimálbér, ezért a magasabb alap után kell megfizetni a tbjárulékot, ami havonta 222.000 ft.

A harmadik negyedévben a göngyölített bevétel 19.000.000 ft . A jövedelem 11.400.000 ft. Ebből levonjuk az adómentes részt, az 1.392.000 ft-ot és az előző két negyedév járulékalapját (4.608.000), és így megkapjuk, hogy 5.400.000 ft lesz az elméleti adóalap. Ha ezt elosztjuk 3-mal, akkor a havi járulékalap1.800.000 ft lesz, ami magasabb, mint a minimálbér, így a magasabb összeg után kell megfizetni a 18,5%-ot, ami 333.000 ft lesz havonta, de negyedévente kell fizetni.

A negyedik negyedév végén az összes bevétel 19.500.000 ft. A jövedelem 11.700.000 ft.

Ebből levonjuk az adómentes részt, az 1.392.000 ft-ot, ami 10.308.000 ft lesz. Ebből levonjuk az előző 3 negyedév göngyölített járulékalapját, ami 10.008.000 ft, ami 300.000 ft. Ha ezt elosztjuk 3-mal, a havi elméleti járulékalap 100.000 ft lenne, ami kevesebb, mint a minimálbér, így a 232.000 ft-os minimálbér után kell megfizetni a 18,5%-os tbjárulékot, ami 42.920 ft lesz havonta.

Az összesen oszlopban látod, hogy a 2022-es szabály szerint a fizetendő tb 2.078.660 ft lenne, a 2023-as göngyölítéses szabály miatt viszont 1.980.240 ft lesz.

Most nézzük meg a szochót.

Januárban és februárban nincs bevétel, márciusban 4 millió ft a bevétel. 40%-os költséghányadnál a bevétel 60%-a a jövedelem, ami 2.400.000 ft.

Ebből levonjuk az adómentes részt, az 1.392.000 ft-ot, és mivel nincs előző negyedévi göngyölített járulékalap, így az adóalap 2.400.000-1.392.000=1.008.000 ft lesz a negyedévre. Ezt kell elosztani 3-mal, így az elmélet szocho alap 336.000 ft lesz, ami magasabb, mint a minimum járulékalap (232.000*112,5%=261.000 ft), ezért a 336.000 ft után kell megfizetni mind a 3 hónapban a 13%-os szochot, ami havonta 43.680 ft lesz.

A második negyedév végén az összes bevétel év elejétől 10.000.000 ft. A jövedelem 6.000.000 ft.

Ebből levonjuk az adómentes részt, az 1.392.000 ft-ot, ami 4.608.000 ft lesz. Most már van előző negyedévi göngyölített járulékalapunk, az 1.008.000 ft, így ezt is levonjuk, így megkapjuk, hogy 3.600.000 ft lesz a járulékalapunk a II. negyedévben (6.000.000-1.392.000-1.008.000=3.600.000). Ezt kell elosztani 3-mal, és megkapjuk, hogy havonta 1.200.000 ft lesz az elméleti járulékalap, ami magasabb, mint a 261.000 ft-os minimum szocho alap, ezért a magasabb alap után kell megfizetni a szochot, ami havonta 156.000 ft.

A harmadik negyedévben a göngyölített bevétel 19.000.000 ft . A jövedelem 11.400.000 ft. Ebből levonjuk az adómentes részt, az 1.392.000 ft-ot és az előző két negyedév járulékalapját (4.608.000), és így megkapjuk, hogy 5.400.000 ft lesz az elméleti adóalap. Ha ezt elosztjuk 3-mal, akkor a havi járulékalap1.800.000 ft lesz, ami magasabb, mint a 261.000 ft-os minimum szocho alap, így a magasabb összeg után kell megfizetni a 13%-ot, ami 234.000 ft lesz havonta, de negyedévente kell fizetni.

A negyedik negyedév végén az összes bevétel 19.500.000 ft. A jövedelem 11.700.000 ft.

Ebből levonjuk az adómentes részt, az 1.392.000 ft-ot, ami 10.308.000 ft lesz. Ebből levonjuk az előző 3 negyedév göngyölített járulékalapját, ami 10.008.000 ft, ami 300.000 ft. Ha ezt elosztjuk 3-mal, a havi elméleti járulékalap 100.000 ft lenne, ami kevesebb, mint a 261.000 ft-os minimum szocho alap, így a 261.000 ft után kell megfizetni a 13%-os szochot, ami 33.930 ft lesz havonta.

Az összesen oszlopban látod, hogy a 2022-es szabály szerint a fizetendő szocho 1.475.760 ft lenne, a 2023-as göngyölítéses szabály miatt viszont 1.402.830 ft lesz.

- Főállás - minimálbér - 80%

Ugyanazon bevétel mellett, 80%-os költséghányadnál látod, hogy mennyi lenne a fizetendő adó és járulék.

- Főállás - minimálbér - 90%

Ugyanazon bevétel mellett, 90%-os költséghányadnál látod, hogy mennyi lenne a fizetendő adó és járulék.

- Főállás - garantált bérminimum- 40%

Ugyanazon bevétel mellett, 40%-os költséghányadnál látod, de a garantált bérminimumra vonatkozóan, hogy mennyi lenne a fizetendő adó és járulék.

- Főállás - garantált bérminimum- 80%

Ugyanazon bevétel mellett, 80%-os költséghányadnál látod, de a garantált bérminimumra vonatkozóan, hogy mennyi lenne a fizetendő adó és járulék.

- Főállás - garantált bérminimum- 90%

Ugyanazon bevétel mellett, 90%-os költséghányadnál látod, de a garantált bérminimumra vonatkozóan, hogy mennyi lenne a fizetendő adó és járulék.

- Mellékállás 40%

Mellékállásnál az a szabály, hogy nincs kötelező minimum tb és szochó, ha nincs bevételed.

Ha meghaladtad az adómentes jövedelmet, akkor viszont meg kell fizetni a 15%-os szja-t, a 18,5%-os tb-t és a 13%-os szochot.

Az összesen oszlopban látod, hogy nincs különbség a fizetendő tb és szocho között a 2022-es és a 2023-as szabály között.

- Mellékállás 80%

A 80%-os költséghányadnál azt látod, hogy később éri el ugyanazon bevétel mellett az adómentes jövedelmet.

- Mellékállás 90%

A 90%-os költséghányadnál azt látod, hogy még később éri el ugyanazon bevétel mellett az adómentes jövedelmet.

- Nyugdíjas 40%

Nyugdíjasnál az a szabály, hogy csak 15%-os szja-t kell fizetnie, ezt is akkor, hogy ha meghaladja az adómentes jövedelmet.

- Nyugdíjas 80%

Ugyanazon bevétel mellett 80%-os költséghányadnál később éri el az adómentes jövedelmet.

- Nyugdíjas 90%

Ugyanazon bevétel mellett 90%-os költséghányadnál még később éri el az adómentes jövedelmet.

Példák 2023.12.31-ig

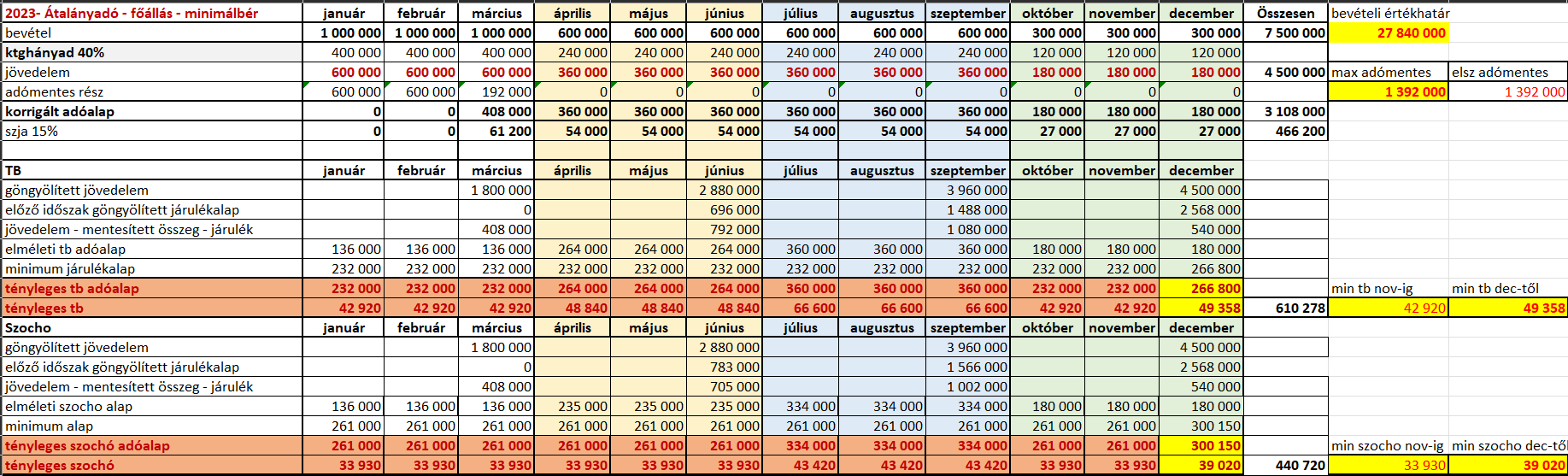

Minimálbér esetén

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

Mit látunk a táblázatban minimálbér esetén?

Az éves bevétel 7.500.000 forint. Ebből az október, november és december 300.000 forint/hó.

Költséghányad 40%, főállás, minimálbérrel számolva.

Elszámolt költség (40%): 3.000.000 forint.

Jövedelem: (7.500.000 – 3.000.000) 4.500.000 forint.

Adómentes jövedelem 1.392.000 forint.

A jövedelemből levonjuk az adómentes részt: 4.500.000 – 1.392.000 = 3.018.000 forint.

Fizetendő SZJA (15%): 466.200 forint.

Társadalombiztosítási járulék - minimálbér esetén

Göngyölített jövedelem: 4.500.000 forint

Adómentes jövedelem 1.392.000 forint.

Előző időszak göngyölített járulékalapja: 2.568.000 forint.

Járulékalap IV. negyedévre: 4.500.000 – 1.392.000 – 2.568.000 = 540.000 forint.

Elméleti társadalombiztosítási járulékalap: 540.000/3= 180.000 forint.

Ez alacsonyabb, mint a minimálbér, ezért ezzel nem lehet számolni.

A tényleges társadalombiztosítási járulékalap – minimálbér esetén

októberben: 232.000 forint (2023.11.30-ig érvényes minimálbér)

novemberben: 232.000 forint (2023.11.30-ig érvényes minimálbér)

decemberben: 266.800 forint (2023.12.01-től érvényes minimálbér).

Fizetendő társadalombiztosítási járulék – minimálbér esetén

októberben: 232.000 * 18,5% = 42.920 forint

novemberben: 232.000 * 18,5% = 42.920 forint

decemberben: 266.800 * 18,5% = 49.358 forint. Ezt az összeget kell minimum már decemberben fizetni a főállású átalányadós egyéni vállalkozónak.

Szociális hozzájárulási adó – minimálbér esetén

Göngyölített jövedelem: 4.500.000 forint

Adómentes jövedelem 1.392.000 forint.

Előző időszak göngyölített járulékalapja: 2.568.000 forint.

Járulékalap IV. negyedévre: 4.500.000 – 1.392.000 – 2.568.000 = 540.000 forint.

Elméleti szociális hozzájárulási adó járulékalap: 540.000/3= 180.000 forint.

Ez alacsonyabb, mint a minimálbér, ezért ezzel nem lehet számolni.

A tényleges szociális hozzájárulási adó járulékalap – minimálbér esetén

A szociális hozzájárulási adónál nem lehet számolni a minimálbérrel, fel kell szorozni az alapot 112,5%-kal.

októberben: 232.000 * 112,5% = 261.000 forint (2023.11.30-ig érvényes minimálbér)

novemberben: 232.000 * 112,5% = 261.000 forint (2023.11.30-ig érvényes minimálbér)

decemberben: 266.800 * 112,5% = 300.150 forint (2023.12.01-től érvényes minimálbér).

Fizetendő szociális hozzájárulási adó – minimálbér esetén

októberben: 232.000 * 112,5% 13% = 33.930 forint

novemberben: 232.000 * 112,5% 13% = 33.930 forint

decemberben: 266.800 * 112,5% *13% = 39.020 forint. Ezt az összeget kell minimum már decemberben fizetni a főállású átalányadós egyéni vállalkozónak.

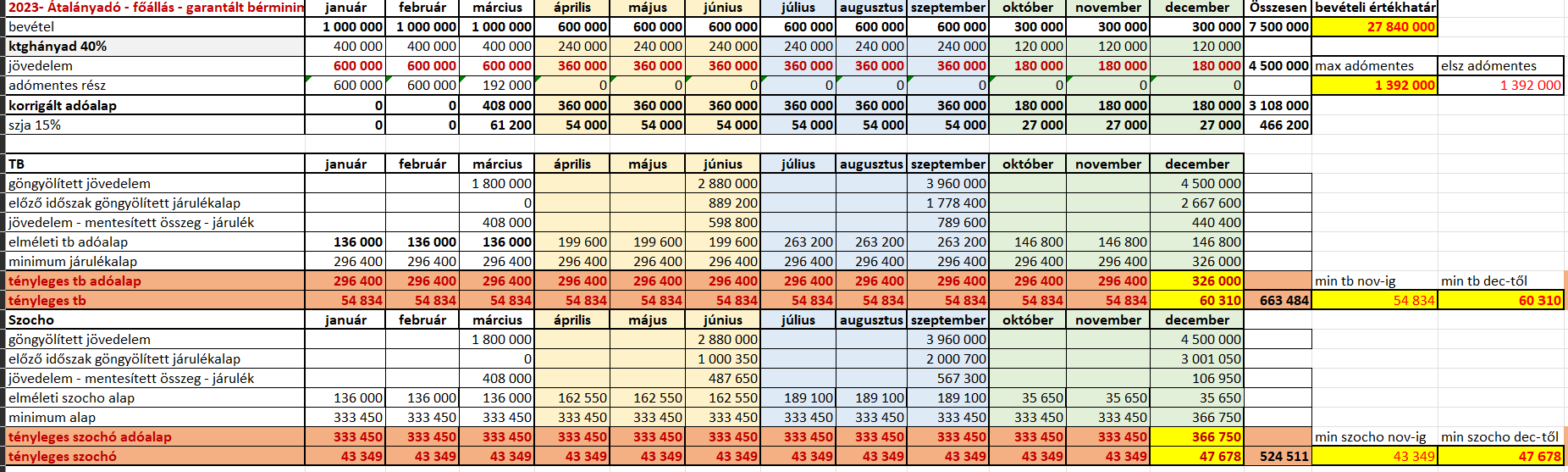

Garantált bérminimum esetén

(kattints a képre jobb egér gombbal, kép megnyitása új lapon és jobban fogod látni a számokat)

Mit látunk a táblázatban garantált bérminimum esetén?

Az éves bevétel 7.500.000 forint. Ebből az október, november és december 300.000 forint/hó.

Költséghányad 40%, főállás, garantált bérminimummal számolva.

Elszámolt költség (40%): 3.000.000 forint.

Jövedelem: (7.500.000 – 3.000.000) 4.500.000 forint.

Adómentes jövedelem 1.392.000 forint.

A jövedelemből levonjuk az adómentes részt: 4.500.000 – 1.392.000 = 3.018.000 forint.

Fizetendő SZJA (15%): 466.200 forint.

Társadalombiztosítási járulék – garantált bérminimum esetén

Göngyölített jövedelem: 4.500.000 forint

Adómentes jövedelem 1.392.000 forint.

Előző időszak göngyölített járulékalapja: 2.667.600 forint.

Járulékalap IV. negyedévre: 4.500.000 – 1.392.000 – 2.667.600 = 440.400 forint.

Elméleti társadalombiztosítási járulékalap: 440.400/3= 146.800 forint.

Ez alacsonyabb, mint a garantált bérminimum, ezért ezzel nem lehet számolni.

A tényleges társadalombiztosítási járulékalap – garantált bérminimum esetén

októberben: 296.400 forint (2023.11.30-ig érvényes garantált bérminimum)

novemberben: 296.400 forint (2023.11.30-ig érvényes garantált bérminimum)

decemberben: 326.000 forint (2023.12.01-től érvényes garantált bérminimum).

Fizetendő társadalombiztosítási járulék – garantált bérminimum esetén

októberben: 296.400 * 18,5% = 54.834 forint

novemberben: 296.400 * 18,5% = 54.834 forint

decemberben: 326.000 * 18,5% = 60.310 forint. Ezt az összeget kell minimum már decemberben fizetni a főállású átalányadós egyéni vállalkozónak.

Szociális hozzájárulási adó – garantált bérminimum esetén

Göngyölített jövedelem: 4.500.000 forint

Adómentes jövedelem 1.392.000 forint.

Előző időszak göngyölített járulékalapja: 2.667.600 forint.

Járulékalap IV. negyedévre: 4.500.000 – 1.392.000 – 2.667.600 = 440.400 forint.

Elméleti szociális hozzájárulási adó járulékalap: 440.400/3= 146.800 forint.

Ez alacsonyabb, mint a garantált bérminimum, ezért ezzel nem lehet számolni.

A tényleges szociális hozzájárulási adó járulékalap - garantált bérminimum esetén

A szociális hozzájárulási adónál nem lehet számolni a minimálbérrel, fel kell szorozni az alapot 112,5%-kal.

októberben: 296.400 * 112,5% = 333.450 forint (2023.11.30-ig érvényes garantált bérminimum)

novemberben: 296.400 * 112,5% = 333.450 forint (2023.11.30-ig érvényes garantált bérminimum)

decemberben: 326.000 * 112,5% = 366.750 forint (2023.12.01-től érvényes garantált bérminimum).

Fizetendő szociális hozzájárulási adó - garantált bérminimum esetén

októberben: 296.400 * 112,5% 13% = 43.348 forint

novemberben296.400 * 112,5% 13% = 43.348 forint

decemberben: 326.000 * 112,5% *13% = 47.678 forint. Ezt az összeget kell minimum már decemberben fizetni a főállású átalányadós egyéni vállalkozónak.

Adókalkulátorok 2024

Elkészültek a 2024-es adókalkulátorok, amelyek bónuszként tartalmazzák a 2023. IV. negyedévi módosított verziót is, mivel 2023.12.01-től emelkedett a minimálbér és a garantált bérminimum, és ez hatással van a 2023. decemberberben fizetendő járulékokra. De tartalmazza az egész évet, azaz tudod ellenőrizni, hogy eddig jó számokkal adtad be a 2023-ban esedékes járulékbevallásokat. Itt találsz róla több információt.

2024-es példákat itt találsz. Átalányadó 2024

Adókedvezmények

A magánszemélyek összevont adóalapja többféle kedvezménnyel csökkenthető.

Ilyen a négy vagy több gyermeket nevelő anyák kedvezménye, a 25 év alatti fiatalok kedvezménye, a 30 év alatti anyák kedvezménye, a személyi kedvezmény, az első házasok kedvezménye és a családi kedvezmény.

2023. január 1-jétől az adóalap-kedvezményeket a következő sorrendben lehet érvényesíteni:

1. négy vagy több gyermeket nevelő anyák kedvezménye,

2. 25 év alatti fiatalok kedvezménye,

3. 30 év alatti anyák kedvezménye,

4. személyi kedvezmény,

5. első házasok kedvezménye,

6. családi kedvezmény.

A decemberi minimálbér emelése nincs hatással a kedvezményekre, 2023-ban maradtak az eredeti összegek, 2024. január 1-től lehet igénybe venni azokat a magasabb kedvezményeket, amelyek a minimálbérhez kötöttek.

Nyilvántartás

Amennyiben az áfa-levonási jogát nem érvényesíti, a pénztárkönyv bevételi adatait kell vezetnie, és a vállalkozásával kapcsolatban felmerült összes költségének bizonylatait meg kell őrizni. Az átalányadózás szerint adózó egyéni vállalkozó, mezőgazdasági őstermelő a bevétel megszerzése érdekében felmerült kiadásairól szóló számlákat és más bizonylatokat az adó utólagos megállapításához való jog elévüléséig megőrzi.

Ugyan „hivatalos” költségelszámolás nincs, mert elismert költséghányadok vannak, de attól még a költségszámlákat el kell tenni, ha voltak. Az evánál is így volt. Azaz ez kötelező, másrészt meg jól jöhet, ha valaki kiesik az átalányadóból és visszamenőleg a vállalkozói személyi jövedelemadó alá fog tartozni.

Az átalányadózó vállalkozó a bevétel megszerzése érdekében felmerült kiadásairól szóló számlákat és más bizonylatokat az adó utólagos megállapításához való jog elévüléséig megőrzi. Azaz a bevallás határidejét követő 5. év végéig meg kell őrizni, viszont önellenőrzés esetén újraindul az 5 év, ha az adózó számára visszatérítést tárt fel az önellenőrzés.

Az átalányadózás nem mentesíti az egyéni vállalkozót a kifizetői minőségében, illetőleg más jogszabály előírása szerint rá vonatkozó nyilvántartási, bizonylat-kiállítási, valamint adatszolgáltatási, továbbá a számla-, illetőleg nyugtaadási kötelezettség alól.

Tehát ugyanúgy kell számlát vagy nyugtát adni, és a bejövő számlákat is el kell tenni. Ha van alkalmazott, akkor ugyanúgy kell eljárni, mint bármilyen más esetben, azaz kell munkaszerződés, munkaidőnyilvántartás, szabadságnyilvántartás, az alkalmazott után járulékbevallás stb.

Negyedéves járulékbevallási kötelezettség van, még akkor is, ha ez esetleg nullás.

Szja bevallás csak a következő évben kell, viszont szja előleget negyedévente fizetni kell, ha az meghaladja a 10.000 forintot.

Ha áfás lesz az átalányadózó, akkor ugye áfabevallás is kell és az azt alátámasztó analitika.

Számlaszámok, ahova utalni kell az adót és járulékot

-

- (103) Személyi jövedelemadó - 10032000-06056353

- (406) TB járulék mszem, ősterm, egyéni vállalk, kifizt terh köt - 10032000-06055802

- (258) Szociális hozzájárulási adó - 10032000-06055912

A közleményrovatba mindig be kell írni a vállalkozás adószámát.

Átalányadó és az áfa

Átalányadózó is lehet áfás, sőt bizonyos esetekben kötelező is.

Az alanyi mentesség éves szinten 12 millió forintig választható működő vállalkozásnál. Év közben induló vállalkozásnál ezt az értékhatárt arányosítani kell. Viszont, ha indulás után szünetel, akkor ezt már nem kell figyelembe venni az értékhatár számításánál.

Itt a számla teljesítés dátuma számít, nem az, hogy befolyt-e az adott számla összege, azaz nincs köze a pénzügyi teljesítéshez.

Nem év közben kezdő vállalkozónál a szünetelés nincs hatással az áfakeretre, ugyanúgy a 12 millió forintot kell figyelembe venni, ha esetleg szünetelt is év közben.

Amennyiben áfás lett az átalányadózó, akkor a befolyt bevételei után megfizeti az áfát (itt van egy 45 napos szabály, ami azt jelenti, hogy ha nem folyt be a számla ellenértéke, akkor is 45 nap múlva a teljesítéstől számítva be kell állítani fizetendő áfaként az áfabevallásba, ez kiküszöbölhető, hogy ha valaki a pénzforgalmi áfát választja) és a költségszámlái áfatartalmát meg levonásba helyezi.

Ebben az esetben még részletesebb nyilvántartást (pénztárkönyvet vagy naplófőkönyvet) kell vezetni.

ÁFA - amit az áfáról tudnod kell (videó)

Amennyiben többet szeretnél tudni az áfáról, ajánlom ezt a cikkünket.

eÁFA 2024

Átalányadó és az iparűzési adó

Iparűzési adót az átalányadózó egyéni vállalkozónak is fizetnie kell, amennyiben a székhelyén vagy telephelyén van iparűzési adó fizetési kötelezettség.

Adóköteles az önkormányzat illetékességi területén végzett vállalkozási tevékenység. Az adó alanya a vállalkozó.

A vállalkozó iparűzési tevékenységet végez az önkormányzat illetékességi területén, ha ott székhellyel, telephellyel rendelkezik, függetlenül attól, hogy tevékenységét részben vagy egészben székhelyén (telephelyén) kívül folytatja.

Az iparűzési adó alapja

Iparűzési tevékenység esetén az adó alapja a nettó árbevétel, csökkentve

a) az eladott áruk beszerzési értéke és a közvetített szolgáltatások értéke, együttes összegével,

b) az alvállalkozói teljesítések értékével,

c) az anyagköltséggel,

d) az alapkutatás, alkalmazott kutatás, kísérleti fejlesztés adóévben elszámolt közvetlen költségével.

Ha a vállalkozó több önkormányzat illetékességi területén vagy külföldön végez iparűzési tevékenységet, akkor az adó alapját - a tevékenység sajátosságaira leginkább jellemzően - a vállalkozónak kell meghatározott szabály szerint megosztania.

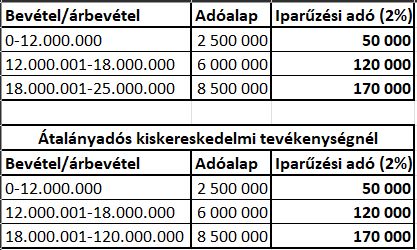

Az adó alapjának egyszerűsített meghatározása

Új szabályt vezettek be 2023-ban a kisvállalkozóknak, akiknek a bevétele nem haladja meg a 25 millió forintot, kizárólag kiskereskedelmi tevékenységet végző átalányadózó esetében a 120 millió forintot. Nem kötelező ezt alkalmazni, választható a lehetőség és visszavonásig érvényes (vagy ha meghaladja az értékhatárt, akkor 2 évig nem alkalmazhatja ezt a módszert).

Az a kisvállalkozó, akinek az adóévben - 12 hónapnál rövidebb adóév esetén napi arányosítással 12 hónapra számítva időarányosan - a bevétele nem haladja meg

a) a 25 millió forintot,

b) a 120 millió forintot, feltéve, hogy az adóévben a személyi jövedelemadóról szóló törvény szerint kizárólag kiskereskedelmi tevékenységet végző átalányadózónak minősül,

az adóévi adó alapját a következők szerint is megállapíthatja (azaz választható):

Az adó alapja a kisvállalkozó székhelye és telephelye szerinti önkormányzatonként

a) 2,5 millió forint, ha a kisvállalkozó bevétele az adóévben - 12 hónapnál rövidebb adóév esetén napi arányosítással 12 hónapra számítva időarányosan - a 12 millió forintot nem haladja meg,

b) 6 millió forint, ha a kisvállalkozó bevétele az adóévben - 12 hónapnál rövidebb adóév esetén napi arányosítással 12 hónapra számítva időarányosan - a 12 millió forintot meghaladja, de a 18 millió forintot nem haladja meg,

c) 8,5 millió forint, ha a kisvállalkozó bevétele az adóévben - 12 hónapnál rövidebb adóév esetén napi arányosítással 12 hónapra számítva időarányosan - a 18 millió forintot meghaladja, de a 25 millió forintot - kizárólag kiskereskedelmi tevékenységet végző átalányadózó kisvállalkozó esetén a 120 millió forintot - nem haladja meg,

Bevétel alatt a személyi jövedelemadóról szóló törvény hatálya alá tartozó magánszemély kisvállalkozó esetében a személyi jövedelemadóról szóló törvény szerinti bevételt, más kisvállalkozó esetén a nettó árbevételt kell érteni.

Ha az adóév 12 hónapnál rövidebb, akkor az adóalapot napra kell arányosítani.

Ez után az adóalap után kell megfizetni az adott önkormányzatnál érvényben lévő iparűzési adó mértéket.

Azt látjuk a táblázatban, hogy ha a bevétel nem éri el a 12 millió forintot, akkor az adóalap 2.500.000 ft, és ha 2%-os az iparűzési adó mértéke, akkor az adó 50.000 ft. (2.500.000*2%).

Ha 12 millió ft és 18 millió ft között van a bevétel, akkor az adó alapja 6.000.000 ft, ennek a 2%-a 120.000 ft.

Ha 18 millió ft és 25 millió ft között van a bevétel, akkor az adó alapja 8.500.000 ft, ennek a 2%-a 170.000 ft.

Ha kizárólag kiskereskedelmi tevékenységet végző átalányadózó bevétele 18 millió ft és 120 millió ft között van, akkor az adóalapja 8.500.000 ft, ezután a 2% 170.000 ft.

Amennyiben a bevétel meghaladja a 25 millió forintot, a normál szabály lép életbe, azaz a bevétel mínusz a meghatározott költségek után a 2% (vagy amennyi az adott önkormányzat területén érvényes).

Felhívnám a figyelmet arra, hogy az átalányadózó egyéni vállalkozónál megszűnt az a szabály, hogy a jövedelem 1,2-szerese után kell megfizetni az adót, azaz, hogy ha a bevétel meghaladja a 25 millió ft-ot – mert az átalányadó bevételi értékhatára 2023-ban 12*232.000*10=27.840.000 ft – akkor bizony a normál szabály szerint kell számolni. Azaz, hogy ha a bevétel 27.000.000 ft, és nincs költsége, akkor az adó 27.000.000*2%=540.000 ft lesz.

Egyszerűsített iparűzési adó választása

a) a kisvállalkozó - az adóköteles tevékenységét jogelőd nélkül kezdő kisvállalkozó az első adóévről szóló adóbevallásban az első adóévre is - az adóévet megelőző adóévről szóló bevallási nyomtatványon az adóév ötödik hónapjának utolsó napjáig

b) a tevékenységét az önkormányzat illetékességi területén kezdő vállalkozó - ide nem értve az adóköteles tevékenységét jogelőd nélkül kezdő vállalkozót - a bejelentkezési, változás-bejelentési nyomtatványon jelenti be az adóhatóság számára.

Azaz, aki már működő vállalkozó volt 2022-ben, annak a 2022. évre vonatkozó iparűzési adó bevallásban kell jelölnie, hogy 2023-ra az egyszerűsített iparűzési adót választja. A bevallás beadási határideje 2023.05.31.

Aki 2023-ban indul vállalkozóként, neki az első iparűzési adó bevallásban kell jelölnie, hogy a 2023-as évre az egyszerűsített iparűzési adót választja. Ennek a bevallásnak a beadási határideje 2024.05.31.

Az a vállalkozó, aki már működik és van székhelye, de egy másik önkormányzat területén létesít székhelyet vagy telephelyet, annak változásbejelentési nyomtatványt kell beadnia.

Ha a kisvállalkozónak van székhelye és telephelye is és az egyszerűsített iparűzési adót választja, akkor mindkét helyen e szerint az adózás szerint kell teljesítenie az iparűzési adó fizetési kötelezettségét.

A kisvállalkozó e döntése a teljes adóévre vonatkozik és mindaddig érvényes, amíg a kisvállalkozó az adóalapját e szerint kívánja megállapítani.

Ha a vállalkozó bevétele az adóévben meghaladja a bevételi értékhatárt, akkor az adó alapját az adóévre és az azt követő adóévre a normál szabályok szerint kell megállapítania és bevallást is be kell adnia.

A 80%-os szabály megszűnt, azt nem lehet választani.

Átalányadózónál is megszűnt az a szabály, hogy a jövedelem 1,2-szerese után kell fizetni.

Kivásoknál maradt az a szabály, hogy a kiva alap 1,2-szerese után kell megfizetni az iparűzési adót, ha nem alkalmazza az egyszerűsített iparűzési adót.

Katásoknál nem kell választani az egyszerűsített iparűzési adót, automatikusan besorolják őket ide. Amennyiben nem szeretné ezt alkalmazni, akkor 2023. május 31-ig be kell jelentenie az adóhatósághoz.

Ha a kisvállalkozó már nem az egyszerűsített iparűzési adó szerint szeretne adózni, akkor ezt az adóév 05.31-ig jelentheti be az adóhatóságnak.

Az iparűzés adó megfizetése

Az a vállalkozó, aki az egyszerűsített iparűzési adót választja, akkor az adóját az adóévet követő év május 31-ig kell megfizetni.

Iparűzési adó bevallás

Nem kell bevallást benyújtani, ha az adóévi adó összege nem haladja meg az adóévi adóelőleg összegét és - ha a megfizetett adóelőleg összege magasabb - az adózó az adóelőleg és az adóévi adó összege különbözetének a visszatérítését nem kéri.

Tehát, ha az egyszerűsített iparűzési adót választjuk, és év közben meghaladjuk a bevételi értékhatárt, akkor be kell adni az iparűzési adó bevallást.

Továbbá szükség lehet még bevallásra, ha az egyéni vállalkozását szüneteltette, megszüntette, székhelyét áthelyezte, telephelyét megszüntette.

Adómentesség egyszerűsített iparűzési adó választásakor

Ha a kisvállalkozó az egyszerűsített adóalap-megállapítást alkalmazza, akkor a helyi iparűzési adóban adómentességre, adókedvezményre és adócsökkentésre nem jogosult.

Adóváltozások 2024 - iparűzési adó

Átalányadó vagy vállalkozói személyi jövedelemadó?

Az átalányadóban az a jó, hogy nem kell bíbelődni a költségszámlákkal, mert elismert költséghányad van. Ez ugye tevékenységtől függően lehet 40%, 80% és 90%. Abban az esetben, ha ennél több a költségszámláid összege, akkor érdemes átszámolni, melyikkel járnál jobban.

Átalányadóban nincs nyereségadó és osztalékadó, míg a vállalkozó személyi jövedelemadónál kötelező ezt fizetni.

Ha a vállalkozó kiesik az átalányadó alól, például a bevételi értékhatár túllépése miatt, akkor kötelezően visszamenőleg (amióta átalányadós volt) átkerül a vállalkozói személyi jövedelemadó alá, ahol meg kell fizetni a 9%-os nyereségadót, és az osztalékadót, ami áll a 15% személyi jövedelemadóból és a 13%-os szociális hozzájárulási adóból. A szociális hozzájárulási adónak van maximális korlátja és adóalapcsökkentő tételeket is figyelembe lehet venni.

A tételes költségelszámolásról itt találsz egy videót.

ONLINE TERMÉKEINK

Egyéni Vállalkozók Könyve 2023 - Átalányadó Kalauz

Köszönöm, hogy egy megosztással támogatod a munkámat.

Ahol megtalálsz minket

Blog kategória

Adókalkulátorok és eredménytervező 2026

Egyéni vállalkozás indítása vagy cégalapítás 2026-ban? Melyik éri meg jobban? Mennyi marad a végén a zsebedben adózás után?