ADÓVÁLTOZÁSOK 2020

Összegyűjtöttük a 2020. évi adóváltozásokat.

2020.06.29 törvénymódosítási javaslat T/10856

Minimumjárulék

Munkaviszonyban álló, biztosítottnak minősülők esetében a járulékot legalább a minimálbér 30 százaléka után meg kell fizetni.

2020. július 1-től a következő szabály lép életbe.

TB tb. 27. § Járulékalapot képező jövedelem (2) A 6. § (1) bekezdés a) pontjában meghatározott esetben a járulékalap havonta legalább a minimálbér 30 százaléka (a továbbiakban: járulékfizetési alsó határ), azzal, hogy ha a) a biztosítási kötelezettséget eredményező jogviszony hónap közben keletkezik vagy szűnik meg, b) a biztosítási jogviszony a 16. § alapján a hónap egészében nem áll fenn, vagy c) az adott hónapban a biztosított táppénzben, baleseti táppénzben részesül, vagy tizenkét évesnél fiatalabb beteg gyermek ápolása címén fizetési nélküli szabadságot vesz igénybe, a járulékfizetési alsó határ meghatározása során az a)-c) pontok szerinti naptári napokat figyelmen kívül kell hagyni. Amennyiben az a)-c) pontokban meghatározott körülmények a naptári hónap csak egy részében állnak fenn, a járulékfizetési alsó határ kiszámításánál egy-egy naptári napra a járulékalap harmincad részét kell alapul venni.

Eddig lehetséges volt akár havi 1 óra munkaviszonyban dolgozni és csak a havi 1 óra minimálbér vagy garantált bérminimum után megfizetni az előírt adókat és járulékokat.

Ez most is lehetséges, csak már egy kicsit többe fog kerülni.

Azaz bevezetik a minimum járulékot, aminek az alapja a minimálbér 30%-a.

A munkáltató fizeti a különbséget

130. §

A társadalombiztosítás ellátásaira jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény 23. §-a a következő (3) bekezdéssel egészül ki:

,,(3) A foglalkoztató köteles a 27. § (2) bekezdés szerinti járulékfizetési alsó határ és a ténylegesen kifizetett járulékalapot képező jövedelem közötti különbözet után fennálló társadalombiztosítási járulékfizetési kötelezettséget teljesíteni. A különbözet utáni társadalombiztosítási járulékfizetési kötelezettség előzőek szerinti teljesítését úgy kell tekinteni az ellátások számítási szabályainak alkalmazása során, mintha azt a biztosított személy teljesítette volna."

2020. szeptembertől kell alkalmazni a minimum járulékalapot

143.§

(7) Az e törvény 27. § (2) bekezdés szerinti járulékfizetési alsó határ és a ténylegesen kifizetett járulékalapot képező jövedelem közötti különbözet után fennálló társadalombiztosítási járulékfizetési kötelezettséget a 2020. július és augusztus hónapra vonatkozóan nem kell teljesíteni. Ezekben az esetekben a járulékalapot képező jövedelmet a 27. § (1) bekezdése szerint kell megállapítani."

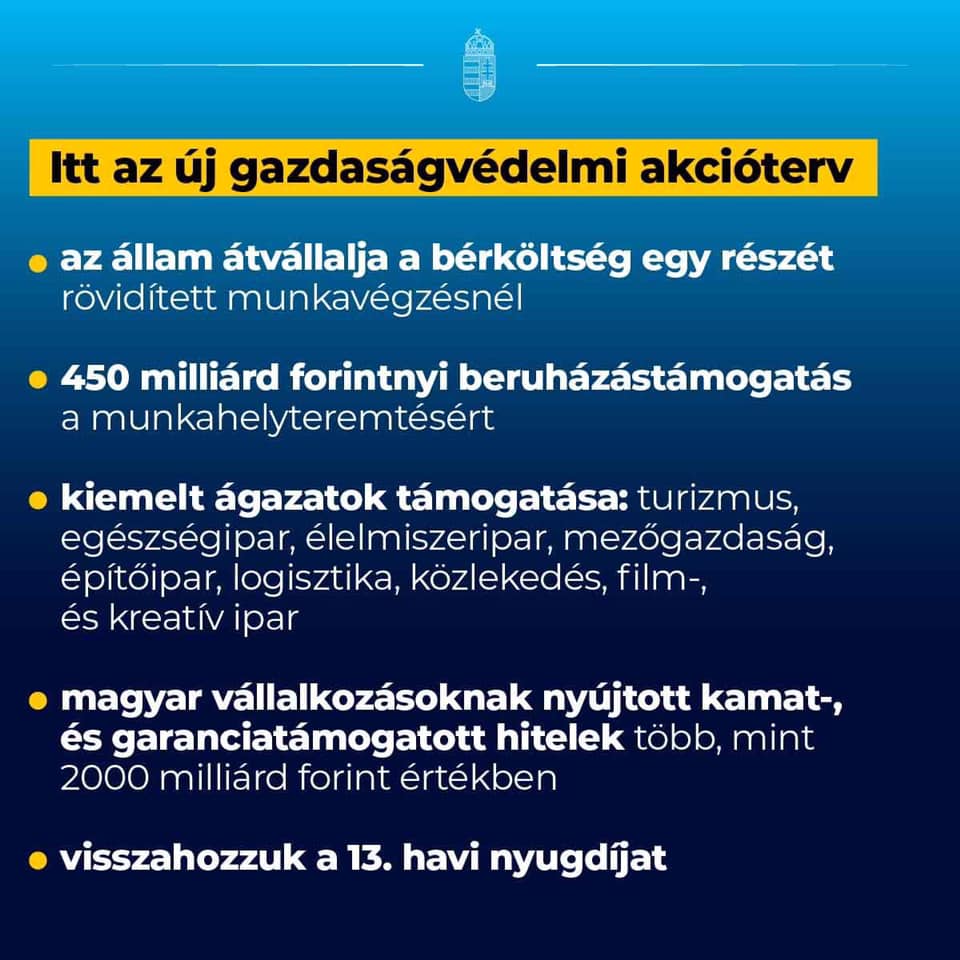

RENDKÍVÜLI GAZDASÁGI INTÉZKEDÉSEK

A koronavírus világjárvány nemzetgazdaságot érintő hatásának enyhítése érdekében szükséges azonnali intézkedésekről fog szólni ez a bejegyzés. Részletesen tárgyalni fogjuk a meghozott azonnali gazdasági intézkedéseket és a vállalkozásokra gyakorolt hatásait.

Azonnali gazdasági intézkedések 4.

105/2020. (IV. 10.) Korm. rendelete a veszélyhelyzet idején történő csökkentett munkaidős foglalkoztatásnak a Gazdaságvédelmi Akcióterv keretében történő támogatásáról

a) csökkentett munkaidő: a veszélyhelyzet kihirdetését követően módosításra kerülő munkaszerződés szerint háromhavi átlagban legalább a módosítás előtti munkaszerződés szerinti munkaidő felét elérő, de a hetven százalékát meg nem haladó részmunkaidő, amely legalább napi négy óra munkaidőnek megfelelő tartalmú;

b) egyéni fejlesztési idő: a munkavállaló a munkaköréhez, vagy a munkaadó tevékenységéhez kapcsolódó fejlesztés érdekében mentesül a csökkentett munkaidő miatt kieső munkaidő harminc százalékának megfelelő mértékben a munkavégzési kötelezettség teljesítése alól;

c) létszámtartási kötelezettség: a munkaadó kötelezettsége a kérelem benyújtásának napján meglévő statisztikai állományi létszám fenntartására;

d) munkaadó: a munka törvénykönyvéről szóló 2012. évi I. törvény (a továbbiakban: Mt.) szerinti munkáltató, kivéve az egyesülési jogról, a közhasznú jogállásról, valamint a civil szervezetek működéséről és támogatásáról szóló 2011. évi CLXXV. törvény 1. §-ában felsorolt szervezetek, a szociális igazgatásról és szociális ellátásokról szóló 1993. évi III. törvény 4. § (1) bekezdés m) pontja szerinti, költségvetési támogatásban részesülő fenntartó, a gyermekek védelméről és a gyámügyi igazgatásról szóló 1997. évi XXXI. törvény 5. § s) pontja szerinti, költségvetési támogatásban részesülő fenntartó, a költségvetési támogatásban részesülő szociális, gyermekjóléti és gyermekvédelmi szolgáltató, intézmény és hálózat, a nemzeti köznevelésről szóló 2011. évi CXC. törvény 88. § (4) bekezdése szerint költségvetési támogatásban részesülő fenntartó, valamint a nemzeti felsőoktatásról szóló 2011. évi CCIV. törvény 84. § (3) bekezdése alapján költségvetési támogatásban részesülő fenntartó;

e) munkavállaló: az Mt. szerinti munkavállaló, kivéve az, akire tekintettel a megváltozott munkaképességű munkavállalókat foglalkoztató munkáltatók akkreditációjáról, valamint a megváltozott munkaképességű munkavállalók foglalkoztatásához nyújtható költségvetési támogatásokról szóló 327/2012. (XI. 16.) Korm. rendelet szerinti akkreditált munkáltató költségvetési támogatásban részesül;

f ) távolléti díj: a veszélyhelyzet kihirdetésének napjára az Mt. 148. §-a szerint számított távolléti díj, melynek megállapításakor figyelembe kell venni a felszolgálási díj mértékének megállapításáról, valamint a felszolgálási díj alkalmazásának és felhasználásának szabályairól szóló 71/2005. (IX. 27.) GKM rendelet szerinti felszolgálási díjat is;

g) veszélyhelyzet: a veszélyhelyzet kihirdetéséről szóló 40/2020. (III. 11.) Korm. rendeletben kihirdetett veszélyhelyzet.

Az állami foglalkoztatási szervként eljáró fővárosi és megyei kormányhivatal (a továbbiakban: kormányhivatal) a veszélyhelyzettel összefüggő gazdasági okból támogatást (a továbbiakban: támogatás) nyújt a munkavállaló és munkaadó együttes kérelmére a munkavállaló részére, ha

a) a munkavállaló

aa) ugyanazon munkaviszonya kapcsán nem részesül részmunkaidőben történő foglalkoztatáshoz kapcsolódó egyéb támogatásban,

ab) a munkaadóval legalább a veszélyhelyzet kihirdetésének napjától munkaviszonyban áll, és

ac) nem tölti a felmondási idejét,

b) a munkaadó

ba) a vele munkaviszonyban álló, vele együttes kérelmet benyújtó munkavállalót csökkentett munkaidőben foglalkoztatja a munkavállalói létszám csökkentésének megelőzése érdekében,

bb) a támogatás iránti kérelmében bemutatja a csökkentett munkaidőben történő foglalkoztatást megalapozó gazdasági körülményeit, ezeknek a veszélyhelyzettel való közvetlen és szoros

összefüggését, a gazdasági nehézségek áthidalására vonatkozó eddig megtett és várható intézkedését,

bc) a bb) ponttal összefüggésben munkavégzés átütemezésére nyitva álló munkaidő-beosztási lehetőségeket a kérelem benyújtásáig kimerítette,

bd) legalább hat hónapja működik, és

be) a vele együttes kérelmet benyújtó munkavállaló vonatkozásában a kérelem benyújtásakor nem részesül munkahelyteremtő, vagy munkahelymegőrzés támogatásban, vagy kutató-fejlesztő

tevékenységet végző munkavállalók foglalkoztatásának támogatásában,

c) a munkaidőkeret lejárt vagy lezárásra került.

(1) A támogatás a kérelem benyújtását követő időszakra állapítható meg. A támogatás hónapokban állapítható meg.

(2) A támogatás időtartama három hónap.

(3) A támogatás mértéke a veszélyhelyzet kihirdetésének napja szerinti esedékességgel megállapított havi távolléti díj általános szabályok szerint megállapított személyi jövedelemadó-előleggel, járulékokkal csökkentett összegének a harminc, negyven vagy ötven százalékban kieső munkaidőre járó arányos részének hetven százaléka.

(4) A támogatás havi összegének meghatározásakor a maximálisan figyelembe vehető távolléti díj adókkal és járulékokkal csökkentett összege nem haladhatja meg a kérelem benyújtásakor hatályos, adókkal és járulékokkal csökkentett kötelező legkisebb munkabér kétszeresét.

(5) A támogatás a munkavállaló részére havonta utólag kerül folyósításra.

(6) A támogatás fizetés nélküli szabadság idejére nem folyósítható.

(7) A támogatás köztehermentes.

(1) A munkavállaló és a munkaadó a támogatás igénybevételével vállalja, hogy

a) csökkentett munkaidőben,

b) a csökkentett munkaidőn túli egyéni fejlesztési időben állapodnak meg legalább a támogatás időtartamára.

(2) A munkavállaló a támogatás igénybevételekor továbbá vállalja

a) a jövedelem kieséssel járó csökkentett munkaidőben történő munkavégzést, és

b) azt, hogy a kérelem szerinti munkaviszonya melletti újabb munkaviszony létrehozása a támogatás időtartamát követően nem lesz akadálya a csökkentett munkaidőt megelőző munkaidőhöz való

visszatérésnek

c) azt, hogy az egyéni fejlesztési időben a munkaadó rendelkezésére áll.

(3) A munkaadó a támogatás igénybevételekor továbbá vállalja

a) a létszámtartási kötelezettséget a támogatás időtartamára, valamint további egy hónapig,

b) azt, hogy a támogatás ideje alatt rendkívüli munkaidőben történő munkavégzés elrendelésére nem kerül sor,

és

c) azt, hogy az együttműködési és tájékoztatási kötelezettségével összhangban a támogatás feltételeit vagy a csökkentett munkaidő időtartamát érintő változást két munkanapon belül bejelenti a kormányhivatalnak,

d) azt, hogy a támogatással együtt a munkabér összege a támogatás időtartama alatt eléri a munkavállaló távolléti díját,

e) azt, hogy az egyéni fejlesztési időre munkabért fizet.

(4) Ha a munkaadó több telephellyel rendelkezik, a létszámtartási kötelezettsége szempontjából valamennyi telephelyét együttesen kell figyelembe venni.

(1) A támogatás akkor nyújtható, ha

a) a munkavállalónak az állami foglalkoztatási szerv által végleges határozattal visszakövetelt, támogatással összefüggő fizetési kötelezettsége nem áll fenn,

b) a munkaadó

ba) megfelel a rendezett munkaügyi kapcsolatok – az államháztartásról szóló törvény végrehajtásáról szóló kormányrendeletben meghatározott – feltételeinek, valamint e feltételek fennállása a külön

jogszabályban meghatározott módon igazolásra kerül,

bb) nem áll jogerős végzéssel elrendelt végelszámolás, felszámolás alatt, ellene jogerős végzéssel elrendelt csődeljárás vagy egyéb, a megszüntetésére irányuló, jogszabályban meghatározott eljárás

nincs folyamatban,

és

bc) 2019. december 31-én nem minősült az európai uniós versenyjogi értelemben vett állami támogatásokkal kapcsolatos eljárásról és a regionális támogatási térképről szóló 37/2011. (III. 22.)

Korm. rendelet szerint nehéz helyzetben lévő vállalkozásnak,

c) a munkaadó bemutatja, hogy a csökkentett munkaidőben történő foglalkoztatás gazdasági indoka a veszélyhelyzettel közvetlen és szoros összefüggésben áll, és hitelt érdemlő módon alátámasztja, hogy a munkavállalók megtartása a folyamatos gazdasági tevékenyégével összefüggő nemzetgazdasági érdek.

(2) Nem nyújtható e rendelet szerinti támogatás az Mt. 53. §-a, valamint 214. § (1) bekezdés a) pontja szerinti foglalkoztatáshoz.

(1) A támogatás a munkaadó és munkavállaló együttes kérelmére nyújtható.

(2) A támogatás iránti kérelmet a munkaadó a veszélyhelyzet időtartama alatt vagy a veszélyhelyzet megszűnését követő egy hónapon belül a Nemzeti Foglalkoztatási Szolgálat honlapján közzétett erre rendszeresített formanyomtatványon, elektronikus úton nyújtja be.

(3) Ha azonos telephely vonatkozásában több munkavállalóval nyújt be a munkaadó együttes kérelmet, azokat egy időben kell benyújtani. Azonos telephely vonatkozásában – a (9) és (10) bekezdésben foglaltakat kivéve – csak egy alkalommal nyújtható be kérelem. Ugyanazon munkavállaló vonatkozásában csak egy telephely vonatkozásában nyújtható be kérelem.

(4) A támogatás iránti kérelemhez csatolni kell az 1. § a) pontja és 4. § (1) bekezdés szerinti megállapodást.

(5) A támogatás iránti kérelmet a munkavállaló foglalkoztatási helye szerint illetékes kormányhivatalnál kell előterjeszteni. Ha a munkavállaló foglalkoztatására több foglalkoztatási helyen kerül sor, a támogatás iránti kérelmet a munkaadó választása szerinti telephelynek megfelelő illetékes kormányhivatalnál kell benyújtani.

(6) A kormányhivatal

a) a kérelem tekintetében nyolc munkanapon belül megvizsgálja az e rendeletben foglalt feltételek fennállását;

b) határozatban dönt a támogatás nyújtásáról vagy a kérelem elutasításáról;

c) ha a kérelem megfelel az e rendeletben foglalt feltételeknek, a kérelem alapján a munkavállaló részére támogatást nyújt.

(7) A kormányhivatal e rendelet szerinti feladatköreivel összefüggésben az általános közigazgatási rendtartásról szóló törvény szerinti felügyeleti szerv a foglalkoztatáspolitikáért felelős miniszter.

(8) A (6) bekezdés szerinti határozat ellen jogorvoslatnak nincs helye, valamint bíróság előtt nem támadható meg.

(9) Ha a kérelem elutasításra került, a munkaadó és ugyanazon munkavállaló legfeljebb egy alkalommal nyújthat be ismét kérelmet.

(10) A támogatás időtartama és a létszámtartási kötelezettségre vonatkozó idő lejártát követő egy hónap elteltével kizárólag a korábban nem támogatott munkavállalókkal együtt nyújtható be újabb kérelem.

(11) A kormányhivatal kezeli a támogatás megállapításához szükséges, kérelemmel összefüggő, a foglalkoztatás elősegítéséről és a munkanélküliek ellátásáról szóló 1991. évi IV. törvény (a továbbiakban: Flt.) 57/A. § (1) bekezdése szerinti adatokat, az Flt. 57/D. § (5) bekezdésében foglaltak szerint.

(12) Az Flt. szabályait e rendelettel összhangban kell alkalmazni.

A támogatás a XLVII. Gazdaságvédelmi Alap fejezet 2. Nemzeti Foglalkoztatási Alap címből nyújtható.

Megszűnik a támogatás,

a) ha a munkavállaló és a munkaadó együttes nyilatkozatban kéri,

b) ha a munkavállaló

ba) munkaviszonya megszűnik,

bb) a támogatással összefüggően valamely kötelezettségének nem tesz eleget,

c) ha a munkaadó

ca) a támogatásban részesülő munkavállaló tekintetében munkahelyteremtő vagy munkahelymegőrzés támogatásban részesül, vagy kutató-fejlesztő tevékenységet végző munkavállalók foglalkoztatásának támogatásában részesül,

cb) a támogatással összefüggően valamely kötelezettségének nem tesz eleget,

d) ha a csökkentett munkaidő a támogatási időtartam alatt módosításra kerül,

e) ha a támogatás a jogszabályban meghatározott feltételek hiányában nem lett volna megállapítható.

(1) A munkaadó a kérelem benyújtásával vállalja, hogy ha a 4. § (3) bekezdés a) pontja szerinti kötelezettségének nem tesz eleget, akkor a Nemzeti Foglalkoztatási Alap számlájára a létszámtartási kötelezettség nem teljesítésének arányában befizetést köteles teljesíteni. A befizetésről a kormányhivatal határozattal dönt.

(2) A létszámtartási kötelezettség teljesítésének ellenőrzésére a 4. § (3) bekezdés a) pontja szerinti időszak leteltét követően kerül sor.

(3) A támogatást a munkavállaló köteles visszafizetni, ha az részére a jogszabályban meghatározott, a munkavállalóra vonatkozó feltételek hiányában nem lett volna megállapítható.

(4) A munkaadó a folyósított támogatás összegének megfelelő mértékű befizetést köteles teljesíteni, ha jogszabályban meghatározott, munkaadóra vonatkozó feltételek hiányában a támogatás a munkavállalója részére nem lett volna megállapítható.

(5) Mentesül a munkaadó az (1) bekezdésben meghatározott befizetési kötelezettség alól, ha igazolja, hogy a munkaviszony a munkaadó jogutód nélküli megszűnése, vagy a munkavállaló felmondása következtében szűnt meg.

(6) Az Flt. 21. § (5) bekezdését azzal az eltéréssel kell alkalmazni, hogy az (1) bekezdésben meghatározott befizetési kötelezettség esetében az állami foglalkoztatási szerv vezetője erre irányuló kérelem esetén, különös méltánylást érdemlő esetben határozatában dönthet a befizetési kötelezettség részben történő elengedéséről, kivéve, ha a végrehajtás az állami adó- és vámhatóság előtt van folyamatban.

(7) Az (1) és (4) bekezdésben foglalt befizetés kötelezettségre az Flt. visszakövetelésre vonatkozó szabályait kell alkalmazni az Flt. 21. § (4) és (4a) bekezdésének kivételével.

(8) Az (1) és (4) bekezdésben foglalt befizetés kötelezettség nem teljesítése esetén az adóhatóság által foganatosítandó végrehajtási eljárásokról szóló 2017. évi CLIII. törvény 57. alcíme szerint kell eljárni.

Webshop adózása - ingyenesen letölthető ebook

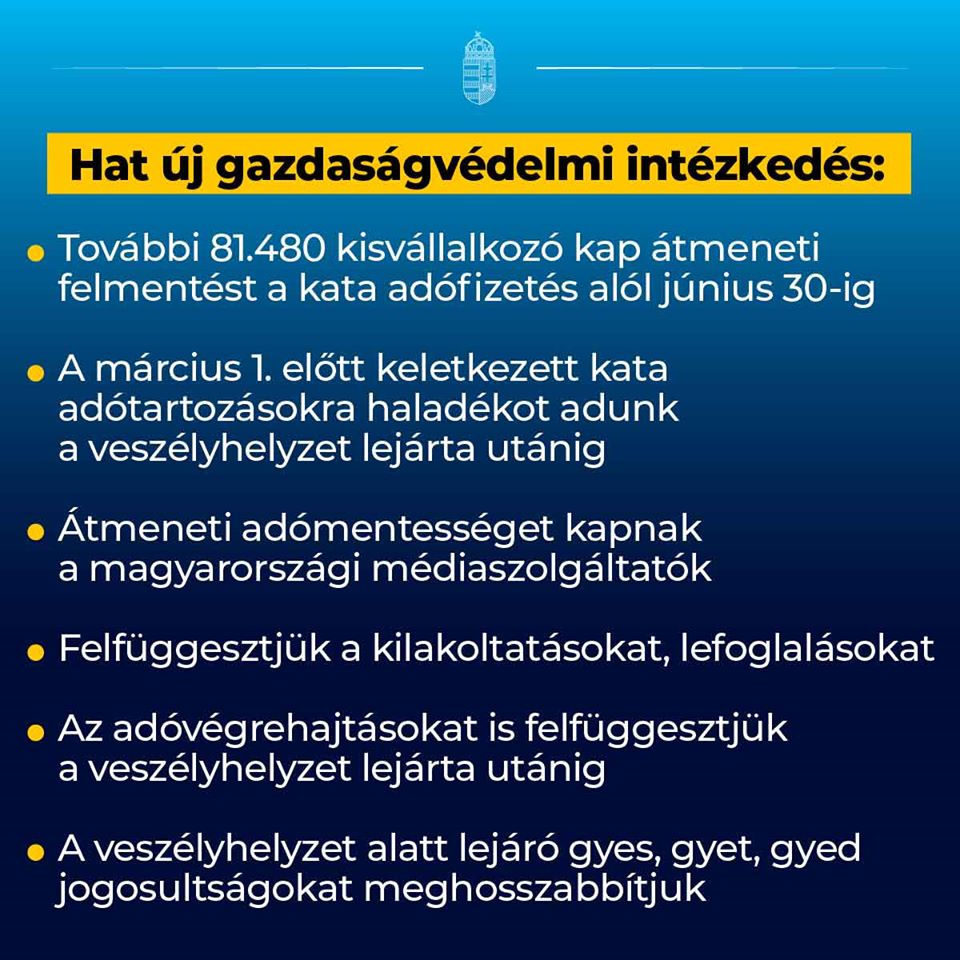

Azonnali gazdasági intézkedések 3.

Azonnali gazdasági intézkedések 2.

1. 81.480 kisvállalkozónak adnak adómentességet 06.30-ig a kata adózók közül

- fodrászat,

- szépségápolás,

- festés, üvegezés,

- villanyszerelés,

- egyéb humán egészségügyi ellátás,

- előadóművészet,

- víz, gázfűtésszerelés,

- épületasztalosság,

- járóbetegellátás,

- padló és falburkolás,

- testedzési szolgáltatás és egyéb sporttevékenység,

- idősek, fogyatékosok ellátása

2. 03.01 előtt keletkezett kata adótartozásokra haladékot adnak – veszélyhelyzet lejárta utáni negyedévben kell befizetni

3. Mentességet kapnak a médiaszolgáltatók

4. Kilakoltatásokat és a lefoglalásokat felfüggesztik

5. Adóvégrehajtásokat felfüggesztik, a fennálló adótartozást elég lesz a veszélyhelyzet lejártát követően befizetni

6. A veszélyhelyzet alatt lejáró gyes, gyet, gyed jogosultságokat meghosszabbítják, az édesanyákat jelenlegi státuszukban tartják a veszélyhelyzet idejére.

Részletek

Nincs végrehajtás 2020.03.23-tól

A Kormány 57/2020. (III. 23.) Korm. rendelete - A bírósági végrehajtásról szóló 1994. évi LIII. törvény rendelkezéseinek eltérő alkalmazásáról

A veszélyhelyzet ideje alatt végrehajtói kézbesítésre nem kerülhet sor azzal, hogy a kézbesítésre vonatkozó határidő a veszélyhelyzet megszűnését követő 15. napon újrakezdődik.

Szünetelnek az adóhatóság előtt folyamatban lévő végrehajtási eljárások a veszélyhelyzet során előírt kötelező járványügyi intézkedések megsértése miatt kiszabott követelésekre folytatott eljárások kivételével a veszélyhelyzet megszűnését követő 15. napig.

Viszont a inkasszó megnevezést nem használja, és a folyamatban lévő végrehajtásokról ír.

Családtámogatási eljárások maradnak

A Kormány 58/2020. (III. 23.) Korm. rendelete

A gyermek gondozására, nevelésére tekintettel nyújtott egészségbiztosítási és családtámogatási ellátásokra való jogosultság a veszélyhelyzet megszűnéséig meghosszabbodik.

Gyed, gyes, gyet hosszabbodik

A Kormány 59/2020. (III. 23.) Korm. rendelete

Gyermekgondozási díjra, gyermekgondozást segítő ellátásra, gyermeknevelési támogatásra fennálló jogosultságot a veszélyhelyzet ideje alatt továbbra is fennállónak kell tekinteni, és az ellátást a veszélyhelyzet időtartamára eső naptári napokra folyósítani kell.

Érintéses fizetés összege emelkedik

A Kormány 60/2020. (III. 23.) Korm. rendelete - Az érintéses fizetések egészségügyi biztonsága növelése érdekében szükséges intézkedésekről

Pénzforgalmi szolgáltató nem alkalmaz erős ügyfél-hitelesítést, ha az érintéses elektronikus fizetési művelet egyedi összege nem haladja meg a tizenötezer forintot.

Járulékcsökkentések

Kire vonatkozik a kedvezmény? Nem mindenkire! Csak aki a mentesített tevékenységeket végzi.

Mentesített tevékenységek

Akik tényleges főtevékenységként végzik a következőket:

a) taxis személyszállítás (TEÁOR és TESZOR 49.32),

b) szálláshely-szolgáltatás (TEÁOR és TESZOR 55),

c) vendéglátás (TEÁOR és TESZOR 56),

d) alkotó-, művészeti, szórakoztató tevékenység (TEÁOR és TESZOR 90),

e) sport-, szórakoztató, szabadidős tevékenység (TEÁOR és TESZOR 93),

f ) szerencsejáték, fogadás (TEÁOR és TESZOR 92),

g) film, video, televízióműsor gyártása, hangfelvétel-kiadás (TEÁOR és TESZOR 59),

h) konferencia, kereskedelmi bemutató szervezése (TEÁOR és TESZOR 82.30),

i) napilapkiadás (TEÁOR és TESZOR 58.13),

j) folyóirat, időszaki kiadvány kiadása (TEÁOR és TESZOR 58.14) és

k) műsorösszeállítás, műsorszolgáltatás (TEÁOR és TESZOR 60)

l) utazásközvetítés, utazásszervezés, egyéb foglalás (TEÁOR és TESZOR 79),

m) fizikai közérzetet javító szolgáltatás (TEÁOR és TESZOR 96.04) és

n) belvízi személyszállítás (TEÁOR és TESZOR 50.30).”

„o) növényi szaporítóanyag termesztése (TEÁOR és TESZOR 01.30),

p) egyéb, nem évelő növény termesztése (TEÁOR és TESZOR 01.19),

q) egyéb évelő növény termesztése (TEÁOR és TESZOR 01.29),

r) dísznövény nagykereskedelme (TEÁOR és TESZOR 46.22),

s) dísznövény, vetőmag, műtrágya, hobbiállat-eledel kiskereskedelme (TEÁOR és TESZOR 47.76),

t) vadgazdálkodás, vadgazdálkodási szolgáltatás (TEÁOR és TESZOR 01.70),

u) desztillált szeszes ital gyártása (TEÁOR és TESZOR 11.01),

v) szőlőbor termelése (TEÁOR és TESZOR 11.02),

w) sörgyártás (TEÁOR és TESZOR 11.05) és

x) szőlőtermesztés (TEÁOR és TESZOR 01.21).”

Mit jelent a tényleges főtevékenység?

Amelyből az adózónak e rendelet hatálybalépését megelőző hat hónapban a legtöbb bevétele, de legalább bevételének 30%-a származott.

Milyen kedvezmények vannak?

Nem kell szochót fizetni

A Kormány 61/2020. (III. 23.) Korm. rendelete - Közterhekkel kapcsolatos részletszabályairól

Szociális hozzájárulási adófizetési kötelezettséget nem kell teljesítenie a

a) kifizetőnek a munkaviszonyban foglalkoztatott természetes személy foglalkoztatása tekintetében,

b) egyéni vállalkozónak,

c) társas vállalkozónak.

Járulékfizetési kötelezettség max 7.710 forint

a) munkaviszonyban foglalkoztatott természetes személy,

b) egyéni vállalkozó és

c) társas vállalkozó

kizárólag a 4 százalékos mértékű természetbeni egészségbiztosítási járulékot, de legfeljebb 7.710 forint összeget kell megfizetni.

Azaz nem kell megfizetni a nyugdíjbiztosítási járuékot és az egészségbiztosítási és munkaerőpiaci járulékot, pontosabban max 7.710 forintot.

SZJA-t kell fizetni, arra nem vonatkozik a kedvezmény!

2020. március, április, május és június hónapra vonatkozó adó- és járulékfizetési kötelezettség esetében kell alkalmazni.

Attól, hogy nem fizetsz járulékot, még jogosult vagy az ellátásokra

... nem érinti a biztosított társadalombiztosítási és munkaerőpiaci ellátásokra való jogosultságát és az ellátások összegét.

Nem kell szakképzést fizetni

Nem keletkezik szakképzési hozzájárulás fizetési kötelezettsége 2020. március, április, május és június hónapra vonatkozóan.

Rehabilitációs hozzájárulás az eddigi 2/3-a lesz

A rehabilitációs hozzájárulás mértéke az Mmtv. 23. § (5) bekezdése szerinti hozzájárulás mértékének kétharmada. A rehabilitációs hozzájárulás fizetésére kötelezett a rehabilitációs hozzájárulásra előleget nem fizet.

KIVA

Tényleges főtevékenységként mentesített tevékenységet folytat, e tevékenységével összefüggésben a 2020. március, április, május és június hónapra történő kisvállalati adókötelezettsége megállapításánál nem tekinti kisvállalati adóalapnak a személyi jellegű kifizetések összegét.

Turizmusfejlesztési hozzájárulás

Annak a turizmusfejlesztési hozzájárulásra kötelezettnek, amelynek a turizmusfejlesztési hozzájárulást

a) negyedévente kell bevallania, a 2020. április 20-ig benyújtandó bevallásában a 2020. január 1. és 2020. február 29. közötti,

b) évente kell bevallania, a 2021. február 25-ig benyújtandó bevallásában a 2020. január 1. és 2020. február 29. közötti és a 2020. július 1. és 2020. december 31. közötti időszakra vonatkozó turizmusfejlesztési hozzájárulást kell megállapítania, bevallania és megfizetnie.

KATA változások - kinek nem kell katát fizetni?

(8) A Katv. szerinti kisadózó vállalkozás, amely

1. taxis személyszállítás (TEÁOR és TESZOR 4932),

2. fodrászat, szépségápolás (TEÁOR és TESZOR 9602),

3. festés, üvegezés (TEÁOR és TESZOR 4334),

4. egyéb humán-egészségügyi ellátás (TEÁOR és TESZOR 8690),

5. villanyszerelés (TEÁOR és TESZOR 4321),

6. fizikai közérzetet javító szolgáltatás (TEÁOR és TESZOR 9604),

7. előadó-művészet (TEÁOR és TESZOR 9001),

8. víz-, gáz-, fűtés-, légkondicionáló-szerelés (TEÁOR és TESZOR 4322),

9. szakorvosi járóbeteg-ellátás (TEÁOR és TESZOR 8622),

10. épületasztalos-szerkezet szerelése (TEÁOR és TESZOR 4332),

11. sport, szabadidős képzés (TEÁOR és TESZOR 8551),

12. tetőfedés, tetőszerkezet-építés (TEÁOR és TESZOR 4391),

13. általános járóbeteg-ellátás (TEÁOR és TESZOR 8621),

14. padló-, falburkolás (TEÁOR és TESZOR 4333),

15. fogorvosi járóbeteg-ellátás (TEÁOR és TESZOR 8623),

16. előadó-művészetet kiegészítő tevékenység (TEÁOR és TESZOR 9002),

17. egyéb sporttevékenység (TEÁOR és TESZOR 9319),

18. fekvőbeteg-ellátás (TEÁOR és TESZOR 8610),

19. konferencia, kereskedelmi bemutató szervezése (TEÁOR és TESZOR 8230),

20. üdülési, egyéb átmeneti szálláshely-szolgáltatás (TEÁOR és TESZOR 5520),

21. testedzési szolgáltatás (TEÁOR és TESZOR 9313),

22. egyéb vendéglátás (TEÁOR és TESZOR 5629),

23. egyéb szálláshely-szolgáltatás (TEÁOR és TESZOR 5590),

24. szerencsejáték, fogadás (TEÁOR és TESZOR9200),

25. idősek, fogyatékosok szociális ellátása bentlakás nélkül (TEÁOR és TESZOR 8810) és

26. szállodai szolgáltatás (TEÁOR és TESZOR 5510)

tevékenységet folytat (a továbbiakban: mentesített tevékenységet folytató) 2020. március, április, május és június hónapra tekintettel mentesül a kisadózó után a Katv. szerinti tételes adó megfizetése alól.

E rendelkezést az a Katv. hatálya alá tartozó mentesített tevékenységet folytató kisadózó vállalkozás alkalmazhatja, amely e tevékenysége tekintetében 2020. február hónapjában már a Katv. hatálya alá tartozott.

Tehát kire vonatkozik a mentesítés a kata megfizetése alól?

(a jelenlegi értelmezés szerint - várhatóan lesz róla a Nav oldalán állásfoglalás)

- februárban legyen katás

- legyen a mentesített tevékenységek közül bejegyzett tevékenysége - nem kell, hogy főtevékenység legyen

- és ezt a tevékenységet már végezte februárban.

Nem tudjuk, hogy

- automatikus lesz-e a kata alóli mentesítés vagy kérni kell majd valamilyen nyomtatványon

- csökken-e a kata keret, ha nincs kata fizetés, de mivel ilyet nem ír a rendelet, várhatóan nem fog csökkeni a keret.

- a mentesítés alatt lehet-e bevételt szerezni, de ilyet sem ír a rendelet, úgyhogy valószínűleg lehet. Amit nem tudunk, hogy ez után kell-e fizetni %-os adót.

Ahogy lesz több információ, kiegészítjük ezt a bejegyzést.

Az e bekezdés szerinti adófizetési kötelezettség alóli mentesülés nem befolyásolja a társadalombiztosítási ellátásokra való jogosultságot és az ellátások összegét.

2020.03.01. előtt fennálló kata tartozásra részletfizetési lehetőség

A veszélyhelyzet megszűnésének negyedévét követő hónaptól 10 havi egyenlő részletben – az egyes részleteket a tárgyhó12. napjáig – fizetheti meg.

Pótlékot nem számítanak fel rá (ha határidőben fizeted).

Aki az esedékes részlet befizetését nem teljesíti, a kedvezményre való jogosultságát elveszti, és a tartozás egy összegben esedékessé válik. A tartozás fennmaradó részére – a 2020. március 1-jéig terjedő időszakra felszámított késedelmi pótlékon felül – 2020. március 1-jétől késedelmi pótlékot kell fizetni.

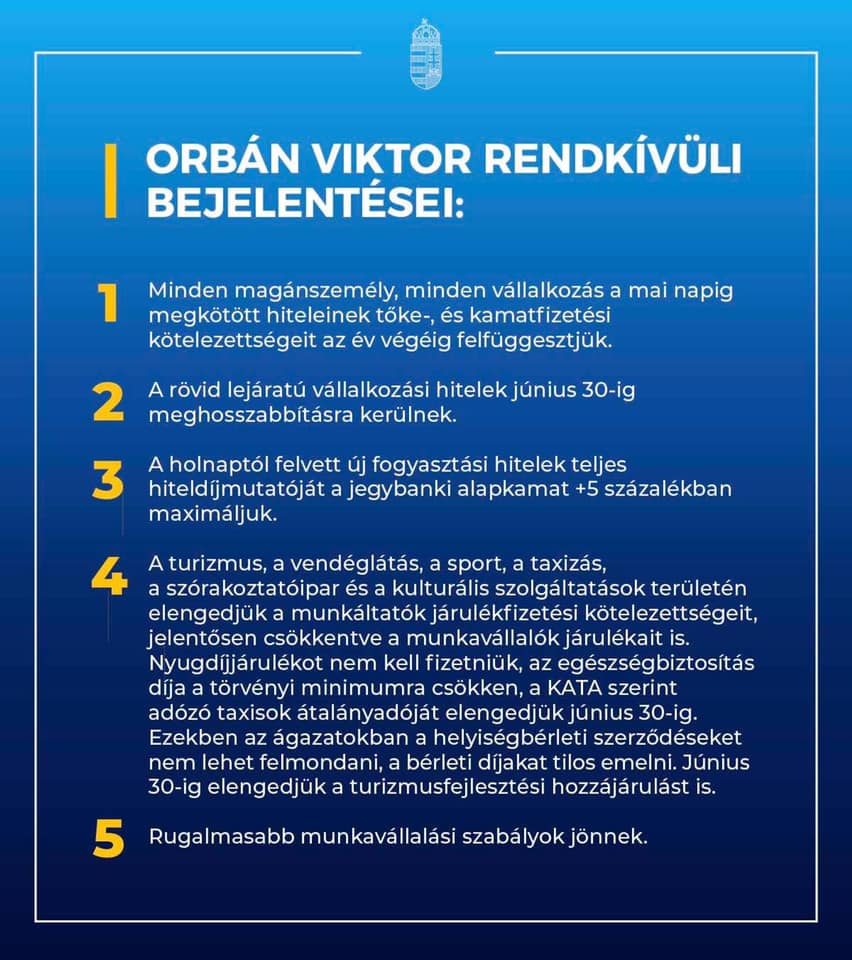

Azonnali gazdasági intézkedések 1.

2020.03.18. 47/2020. (III. 18.) Kormányrendelet

1. §

(1) Ha a felek eltérően nem rendelkeznek, a veszélyhelyzet fennállása alatt az adósnak a hitelező által üzletszerűen nyújtott hitel- és kölcsönszerződésből, illetve pénzügyi lízingszerződésből (a továbbiakban: szerződés) eredő tőke-, kamat-, illetve díjfizetési kötelezettsége akként módosul, hogy az adós a szerződésből eredő tőke-, kamat-, illetve díjfizetési kötelezettsége teljesítésére fizetési haladékot kap (a továbbiakban: fizetési moratórium). A fizetési moratórium nem érinti az adós azon jogát, hogy az eredeti szerződési feltételek szerint teljesítsen.

Ez nem azt jelenti, hogy nem kell kifizetni egyáltalán, hanem azt, hogy el lehet tolni a fizetését a részleteknek. De nem kötelező!

(2) A szerződések teljesítési határidejének módosulása a szerződést biztosító járulékos és nem járulékos mellékkötelezettségeket is módosítja, függetlenül attól, hogy a mellékkötelezettséget szerződésbe vagy egyoldalú jognyilatkozatba foglalták a felek.

(3) A fizetési moratórium 2020. december 31-éig tart, melynek időtartamát a Kormány rendeletével meghosszabbíthatja.

(4) A szerződéses kötelezettségek teljesítésének határideje, illetve a kötelezettségvállalás időtartama a fizetési moratórium idejével meghosszabbodik. A veszélyhelyzet fennállása alatt lejáró szerződés 2020. december 31-éig meghosszabbodik.

(5) E § rendelkezéseit a 2020. március 18. napján huszonnégy órakor fennálló szerződések alapján már folyósított kölcsönökre kell alkalmazni.

2. § E rendelet hatálybalépését követően kötött szerződés alapján felvett, zálogjoggal nem biztosított fogyasztói hitelek esetén a teljes hiteldíj mutató nem haladhatja meg a jegybanki alapkamat öt százalékponttal növelt mértékét.

Azaz 2020. március 18-tól az új hitelekre a maximum a jegybanki alapkamat + 5%.

3. §

(1) A turisztikai, a vendéglátóipari, a szórakoztatóipari, a szerencsejáték, a filmipari, az előadóművész, a rendezvényszervező és a sportszolgáltatást nyújtó ágazatok tekintetében a nem lakás céljára szolgáló helyiségre vonatkozó bérleti szerződéseket 2020. június 30-áig nem lehet felmondással megszüntetni. A felmondási tilalom a Kormány rendeletével a veszélyhelyzet fennállásáig meghosszabbítható.

(2) Az (1) bekezdés szerinti bérleti díj a veszélyhelyzet fennállása alatt nem emelhető, abban az esetben sem, ha azt a szerződés egyébként lehetővé teszi.

4. §

(1) A 3. § (1) bekezdésében meghatározott ágazatokban működő gazdasági egységekben 2020. március, április, május és június hónapokra a foglalkoztatott

a) munkavállalók esetében a munkáltató mentesül a munkabér utáni közterhek megfizetése alól,

azaz aki ebben az ágazatban dolgozik, azok után nem kell szociális hozzájárulási adót és szakképzési hozzájárulást fizetni. Hogy pontosan kik tartoznak ebbe a körbe, és mi alapján lehet beazonosítani, arról később lesz részletes szabályozás.

b) munkavállaló munkabérét terhelő járulékok közül kizárólag a természetbeni egészségbiztosítási járulékfizetési kötelezettség áll fenn, azzal, hogy annak havi mértéke nem haladhatja meg az egészségügyi szolgáltatási járulék havi összegét, a 7710 forintot.

azaz nem kell levonni tőle a nyugdíjbiztosítási járulékot és az egészségbiztosítási és munkaerőpiaci járulékot, csak a 7.710 ft-ot. Viszont az szja nem járulék, úgyhogy azt szerintem kell vonni, de majd a részletes szabályokból kiderül.

(2) A turizmusfejlesztési hozzájárulás megfizetésére kötelezetteknek a 2020. március 1. napjától 2020. június 30. napjáig terjedő időszakra nem kell turizmusfejlesztési hozzájárulást fizetni, amely időszakra a turizmusfejlesztési hozzájárulás bevallására és megállapítására nem kerül sor.

5. § A személyszállítási szolgáltatást végző kisadózó vállalkozások tételes adója hatálya alá tartozó adózók a kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló törvény szerinti adófizetési kötelezettségük alól a 2020. március, április, május és június hónapokra mentesülnek.

6. §

(1) A veszélyhelyzet kihirdetéséről szóló 40/2020. (III. 11.) Korm. rendelet által elrendelt veszélyhelyzet időtartama alatt előírt tilalmak, korlátozások betartása érdekében a munka törvénykönyvéről szóló 2012. évi I. törvény (a továbbiakban: Mt.) a (2)–(4) bekezdés szerinti eltérő szabályokkal kerül alkalmazásra.

(2) Az Mt.-t a veszélyhelyzet megszűnését követő harminc napig azzal az eltéréssel kell alkalmazni, hogy

a) a munkáltató a közölt munkaidő-beosztást az Mt. 97. § (5) bekezdése szerinti közlési szabályoktól eltérően is módosíthatja,

b) a munkáltató a munkavállaló számára az otthoni munkavégzést és a távmunkavégzést egyoldalúan elrendelheti,

c) a munkáltató a munkavállaló egészségi állapotának ellenőrzése érdekében a szükséges és indokolt intézkedéseket megteheti.

(3) A (2) bekezdésben foglalt szabályoktól eltérő kollektív szerződéses rendelkezéseket e rendelet hatályának tartama alatt alkalmazni nem lehet.

(4) A munkavállaló és a munkáltató az Mt. rendelkezéseitől külön megállapodásban eltérhetnek.

További részletszabályokat a Kormány rendeletekben határozza meg. Ezeket is ki fogjuk ide írni és segítünk az értelmezésében.

Csak a katával kapcsolatos változásokat itt is összegyűjtjük.

Ha szüneteltetni akarod a vállalkozásod, akkor ez a bejegyzés segít lépésről lépésre képernyőképekkel.

Ha további segítséget szeretnél a jogszabályok értelmezésében, csatlakozz a Vállalkozás Okosan facebook csoportjához.

Ismét sok minden változik 2020-ban a vállalkozások világában.

Összeszedtük a legfontosabb változásokat, amelyek befolyásolják a vállalkozók életét.

Futótűzként terjedt az interneten, hogy változik a kata. Ez ugyan nem következett be, de a viharfelhők gyülekeznek, biztosan hozzá fognak nyúlni a katához 2020-ban. Addig is ki kell használni a kata előnyeit.

KATA VÁLTOZÁSOK 2020

Mégsem nyúltak a katához (még), de jelentős változások várhatóak a 2020-as évben.

Itt tudsz még többet olvasi a kata adózásról.

Ha katás vállalkozó akarsz lenni, vagy katás vállalkozóként szeretnél még jobban képben lenni, akkor ajánlom figyelmedbe a Kata Tanoda online tanfolyamunkat.

Megvan a 2020-as minimálbér

December 30-án nyilvánosságra hozták, hogy a már korábban megszavazott 8%-os mértékben változik a 2020-as minimálbér és garantált bérminimum.

Minimálbér

161.000 forint/hó, 926 forint/óra.

Alkalmi munkavállalóknál 6.299 forint/nap, 788 forint/óra (minimálbér 85 %-a).

Garantált bérminimum

210.600 forint/hó, 1.211 forint/óra.

Alkalmi munkavállalóknál 8.431 forint/nap, 1.054 forint/óra (garantált bérminimum 87 %-a).

Mentesített keretösszeg

A minimálbéres alkalmi munkavállalók mentesített keretösszege (az a napi jövedelem, ameddig nem kell szja-t fizetniük) a napi minimálbér 130 %-a, 9.633 forint/nap.

A számukra kifizetett bér 14.820 forint/nap összegig számolható el költségként (napi minimálbér kétszerese).

Garantált bérminimumos alkalmi munkavállalók mentesített keretösszege 12.597 forint/nap (napi garantált bérminimum 130 %-a).

A költségként elismert összeg 14.820 forint/nap.

SZÁMLA KIÁLLÍTÁSI HATÁRIDEJE

Eddig a számla teljesítésétől számított 15 napon belül kellett kiállítani a számlát, ez most 8 napra változik.

Ez biztosan problémát fog jelenteni azoknak, akik például teljesítés igazolás mellett állítanak ki számlát pl. nagy vállalatok felé, és nem jön meg időben az aláírt teljesítési igazolás.

SZÁMLA ONLINE ADATSZOLGÁLTATÁS

Majdnem minden számláról online adatot kell szolgáltatni.

2020. július 1-től a belföldi áfaalanyok részére kiállított számlákat kell jelenteni, értékhatár nélkül. Azaz minden olyan számlát, ami nem magánszemély részére került kiállításra és belföldi a vevő. Ezért minden számlán szerepelni kell a vevő adószámának.

2021. január 1-től a magánszemélyek részére kiállított számlákat is jelenteni kell.

Számlát vagy nyugtát kell kiállítani az áfa-mentes ügyletekről is.

Ha szeretnéd tudni, hogyan kell regisztrálni, ebben a bejegyzésben találsz hozzá segítséget.

Számlázóprogramajánló - Billingo - Katásoknak

ÁFA bevallási tervezet

2021-től a Nav áfa bevallási tervezetet készítene az online jelentett számlák alapján.

KATA BEVALLÁS 2019

Járulékok

Egy járulék lesz, a Társadalombiztosítási járulék. Mértéke: 18,5%.

Összevonják a Nyugdíjjárulékot (10%) és az Egészébiztosítási és munkaerőpiaci járulékot( 4% + 3% + 1,5%).

Itt csökkenés nem lesz, csak a "két" járulékot összevonják egybe.

Az egészre igénybe lehet venni a gyermekek után járó családi kedvezményt. 2020. július 1-től.

Emelt járulékalap eltörlése - részben

Eddig egyéni vállalkozóként vagy társas vállalkozói jogviszonyban emelt alap után kellett fizetni az egészségbiztosítási és munkaerőpiaci járuékot, azaz a minimálbér vagy garantált bérminimum 150%-a után kellett megfizetni a 8,5%-ot, ezt eltörlik, nem kell felemelni az alapot.

Az említett jogviszonyokban megmarad az emelt alap (112,5%) a szociális hozzájárulási adónál.

Minimumjárulék

Munkaviszonyban álló, biztosítottnak minősülők esetében a járulékot legalább a minimálbér 30 százaléka után meg kell fizetni.

2020. július 1-től a következő szabály lép életbe.

TB tb. 27. § Járulékalapot képező jövedelem (2) A 6. § (1) bekezdés a) pontjában meghatározott esetben a járulékalap havonta legalább a minimálbér 30 százaléka (a továbbiakban: járulékfizetési alsó határ), azzal, hogy ha a) a biztosítási kötelezettséget eredményező jogviszony hónap közben keletkezik vagy szűnik meg, b) a biztosítási jogviszony a 16. § alapján a hónap egészében nem áll fenn, vagy c) az adott hónapban a biztosított táppénzben, baleseti táppénzben részesül, vagy tizenkét évesnél fiatalabb beteg gyermek ápolása címén fizetési nélküli szabadságot vesz igénybe, a járulékfizetési alsó határ meghatározása során az a)-c) pontok szerinti naptári napokat figyelmen kívül kell hagyni. Amennyiben az a)-c) pontokban meghatározott körülmények a naptári hónap csak egy részében állnak fenn, a járulékfizetési alsó határ kiszámításánál egy-egy naptári napra a járulékalap harmincad részét kell alapul venni.

Eddig lehetséges volt akár havi 1 óra munkaviszonyban dolgozni és csak a havi 1 óra minimálbér vagy garantált bérminimum után megfizetni az előírt adókat és járulékokat.

Ez most is lehetséges, csak már egy kicsit többe fog kerülni.

Azaz bevezetik a minimum járulékot, aminek az alapja a minimálbér 30%-a.

Nézzük egy példán.

Valaki egy hónapban 5 órát dolgozik munkaviszonyban, és ezért kap 10.000 forintot.

Ebből levonják a 15% szja-t, ami 1.500 ft.

Viszont nem a 10.000 forint után kell megfizetni a 18,5%-os tb járulékot, hanem a minimálbér 30%-a után,

ami 161.000 * 30% = 48.300 forint, ezután kell a 18,5%-ot megfizetni, ami 8.936 forint,

De a munkavállaló 10.000 ft-ot keres, ebből kellene levonni az 1.500 forint szja-t és a 8.936 forint tb járulékot!

Akkor hogy is van ez? Ingyen dolgozott, és még fizessen is be plusz járulékot? Ezt még nem tudjuk, hogyan is fog működni.

És még a szociális hozzájárulási adónál is figyelembe kell venni ezt az alapot.

Nyugdíjasok járulékmentessége

Eddig csak a munkaviszonyban dolgozó nyugdíjas után lehetett igénybe venni a járulékmentességet (szja 15%-ot továbbra is kell fizetni), most ez minden dolgozó nyugdíjasra is vonatkozna pl. tagi jogviszony.

Négygyermekes édesanyák szja-mentessége

2020. január 1-től nem kell szja-t fizetni a négygyermekes édesanyáknak.

2020.01.01-től a négy vagy több gyermeket nevelő anyukák szja mentességet kapnak, azaz azoknak a nőknek nem kell szja-t fizetni, akik minimum 4 gyerek után családi pótlékra voltak jogosultak (legalább 12 éven keresztül), függetlenül attól, hogy a gyerekek hány évesek. Apuka nem veheti igénybe ezt a kedvezményt.

Megmarad a családi kedvezmény is, amit a járulékokra is igénybe lehet venni, úgyhogy mindenféleképpen érdemes számolni.

A kedvezmény nyilatkozat alapján érvényesíthető, erre van új elektronikus nyomtatvány is.

Ez a kedvezmény nem vonatkozik a bérbeadásból, osztalékból, ingatlanértékesítésből származó jövedelmekre.

A családi kedvezmény mértéke változatlan maradt: 1 eltartott esetében 10.000 forint, 2 eltartott esetében eltartottanként 20.000 forint, 3 és több eltartott esetében gyerekenként 33.000 forint a kedvezmény.

NULLA forint adó és járulék a 4 gyerekes nagyi után

Ha a nagyi nyugdíjas és van 4 olyan gyereke, aki után családi pótlékra volt jogosult, akkor ő utána NULLA forint a fizetendő adó és járulék!

Egészségügyi szolgáltatási járulék

7.710 forint/hó, 257 forint/nap.

EVA

2020. január 1-től megszűnik az EVA. 2020. január 15-ig nyilatkozni kell, hogy milyen adózás szerint fog adózni. Ha nem nyilatkozik, besorolják a rá irányadó szabály szerint. Élet az EVA után.

KIVA

2020. január 1-től 13%-ról 12%-ra csökken a kiva. A kiva annak jó, akinek sok alkalmazottja van, sok beruházása és nem akar osztalékot kivenni.

SZOCIÁLIS HOZZÁJÁRULÁSI ADÓ

Maradt a 17,5%, de ez tovább csökkenhet 15,5 %-ra, várhatóan 2020. őszétől.

A minimálbér emelkedésével változott a mentesített szochó keret.

24 * 161.000 = 3.864.000

ennek a 17,5%-a 676.200 forint, ez a maximum szocho, amit fizetni kell, és ennek az alapját még csökkenti az éves bruttó munkabér, vállalkozói kivét, ingatlanbérbeadás jövedelme.

ÁFA

Behajthatatlan követelések áfáját vissza lehet kérni.

Vissza lehet kérni az áfáját annak a számlának, amit nem fizettek ki (önellenőrzés keretében behajthatatlan követelés jogcímén).

Új lakóingatlan áfája 27%.

A kereskedelmi szálláshely-szolgáltatás áfája 18%-ról 5%-ra csökken, de 4%-os turizmusfejlesztési hozzájárulást kell fizetni.

Kisértékű tárgyi eszközök értékcsökkenése

100.000 forintról 200.000 forintra nő a kisértékű tárgyi eszközök egyösszegben elszámolható értéke, azaz már nem csak az egyéni vállalkozók alkalmazhatják ezt a szabályt, hanem a cégek is.

Az iparűzési adóbevallás NAV általi továbbítása

A 2020. január 1-jétől a helyi iparűzési adóról szóló bevallás NAV-on keresztül történő benyújtására csak akkor lesz mód, ha az adózó által beküldött bevallás helyes. Amennyiben a bevalláskitöltő rendszer által automatikusan jelzett hibákat az adózó nem javítja ki, úgy az állami adóhatóság nem továbbítja a bevallást, és azt az adózó kizárólag az önkormányzati adóhatóságnál nyújthatja be.

KATA TANODA - online tanfolyam katás vállalkozóknak

- hogyan kell elindítani a webes ügysegéden egy katás egyéni vállalkozást,

- milyen adatbejelentőket, változásbejelentőket kell leadni a nav, önkormányzat, kamara felé,

- hogyan lehet ellenőrizni az adófolyószámlát,

- hogyan lehet nullás igazolást, jövedelemigazolást kérni,

- kata-kft összehasonlító kalkultátort,

- kata bevételi nyilvántartást,

- kata vállalkozási szerződésmintát,

- katás navos ellenőrzési kérdéseket,

- kata bevallás kitöltési útmutatót,

Gyakorló katás vállalkozóként és katásokat könyvelőként folyamatosan figyelem a kata adózás változásait.

Ha szeretnéd, hogy megosszam veled ezeket az információkat,

iratkozz fel a Kata Hiradó hírlevelünkre.

MEGKEZDTÉK A KATÁSOK NAV ELLENŐRZÉSÉT

Ha érdekelnek az ellenőrzés kérdései, itt megtalálod.

Hogyan legyél vállalkozó?

Vállalkozásindítási mini ebook

Vállalkozói képzés online

Minden év januárjában felvesszük a tantermi képzésünket. Itt találod az Online Vállalkozói Képzést.

Ha szeretnél még több információt kapni a vállalkozásodat érintő adóváltozásokról, arról, hogyan lehet ezeket jól alkalmazni és az előnyöket kihasználni, akkor gyere el a 2 napos tantermi vállalkozói képzésünkre.

Legközelebbi időpont: 2020. január 30-31.

Tantermi vállalkozói képzés

Miről szól a vállalkozói képzésünk?

- Induló vállalkozónak mire kell figyelni?

- Működő vállalkozóként milyen hatással lesznek a vállalkozásodra a 2020. évi adóváltozások?

- Milyen vállalkozási formák közül választhatsz? Melyiknek mi az előnye és hátránya?

- Milyen adózási lehetőségeid vannak és ezek közül neked melyik lehet a legmegfelelőbb?

- KATA, KATA, KATA - még mindig nagy sláger a kata, de már gyülekeznek a viharfelhők.

- Milyen kata változásokra lehet számítani a 2020-as év során?

- Emelik-e a kata összegét?

- Nőni fog-e a kata kerete?

- Katások NAV ellenőrzése

- Élet a kata után

- Újabb kihívások a vállalkozóknak - minden számlát online jelenteni kell a Navnak. Milyen megoldások léteznek?

- Mit tehetsz, ha kiállítottad a számládat és nem fizették ki?

- Pénzügyi terv - üzleti terv készítése. A pénzügyi terv a vállalkozások gps-e. Nélküle bizonytalan és felkészületlen vagy.

- Megtanítjuk,

- hogyan tudod elkészíteni a saját pénzügyi terved,

- hogyan tudod kiszámolni az adókat,

- mennyi marad a zsebedben a végén.

- Megtanítjuk,

Bővebb információt itt találsz a vállalkozói képzésről.

Ezt is felvesszük megint, és aki megvette korábban az online képzést, ezt ingyen megkapja.

Ahol megtalálsz minket